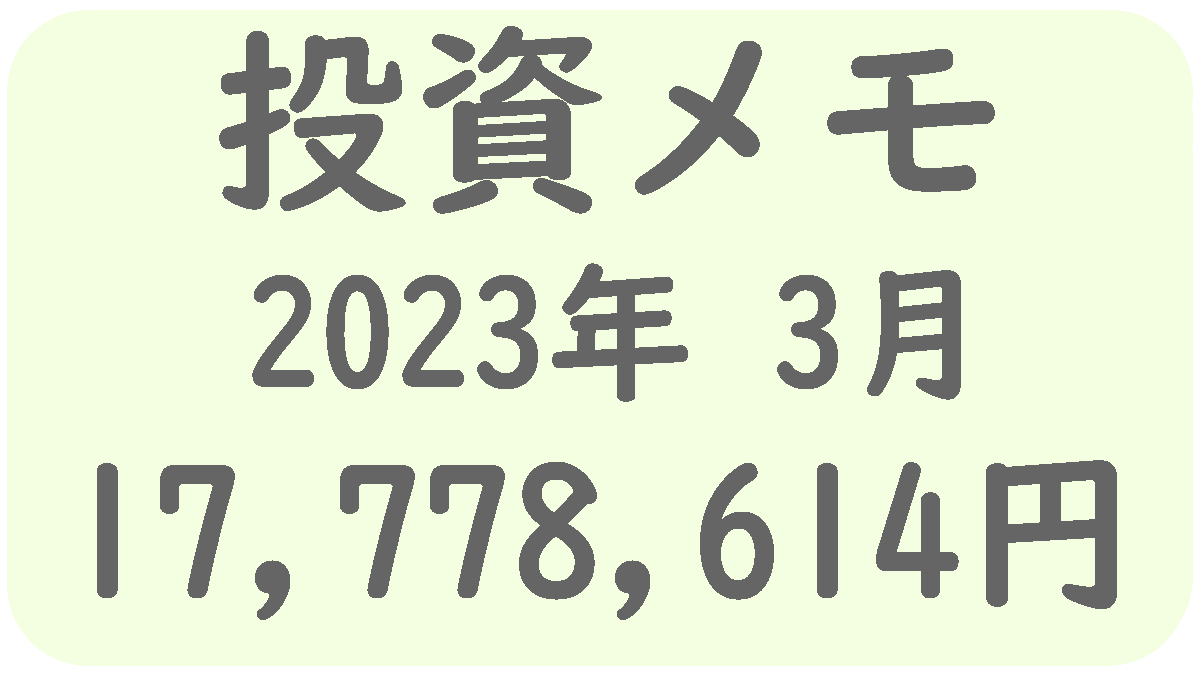

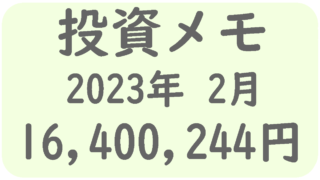

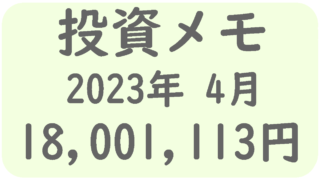

2023年 3月資産状況

合計資産 17,778,614円

税金の還付金もあり、先月と比べて 130万円ほど増えました。

しかし、健康保険や年金などの支払いで還付分は飛んでしまうのですけど。

クレカ不正利用 過去最悪に [31日]

国内で発行されたクレジットカードの不正利用額が、436億7000万円と1997年の統計開始以来、過去最悪となったことがわかりました。

日本クレジット協会の統計によりますと、2022年のクレジットカードの不正利用額は、2021年に比べて32%増加の436億7000万円で、1997年の統計開始以来、過去最悪を更新しました。そのうち、不正に入手した他人のカード番号を利用した「番号盗用被害」が、411億7000万円と全体の94.3%を占めています。

カード番号盗用被害は前の年(2021年)よりもおよそ32%の増加し、メールを送り付けて偽のホームページに接続させ、個人情報を読み取るなどの「フィッシング詐欺」の増加が背景にあるとみられます。

https://news.nifty.com/article/economy/economyall/12198-2260811/

クレジットカードの不正利用の原因は「番号盗用の94.3%」との事。

自分も一度だけセゾンカードで不正に合いましたが、これも何処かの盗用だったのか今となっては分かりません。

増加の影には「フィッシング詐欺」の影響が大きいらしく、確かに最近は頻繁にメールでクレジットカード会社からの連絡を装ったメールが届きます。内容も巧妙になって来ているので、引っかかってしまう人が居る事も頷けます。

YouTube からの情報になりますが、”店長”の話によると「カードの不正利用に使われる名義はご年配と思われる名前が多い」との事。フィッシング詐欺との関連性もあると思います。

最近のネットワーク技術の発達を考慮すると、今後クレジットカードの不正利用被害というのはさらに広がると思います。

自分が取れる手段としては、枚数が多くなりすぎたカードの断捨離でしょうか。

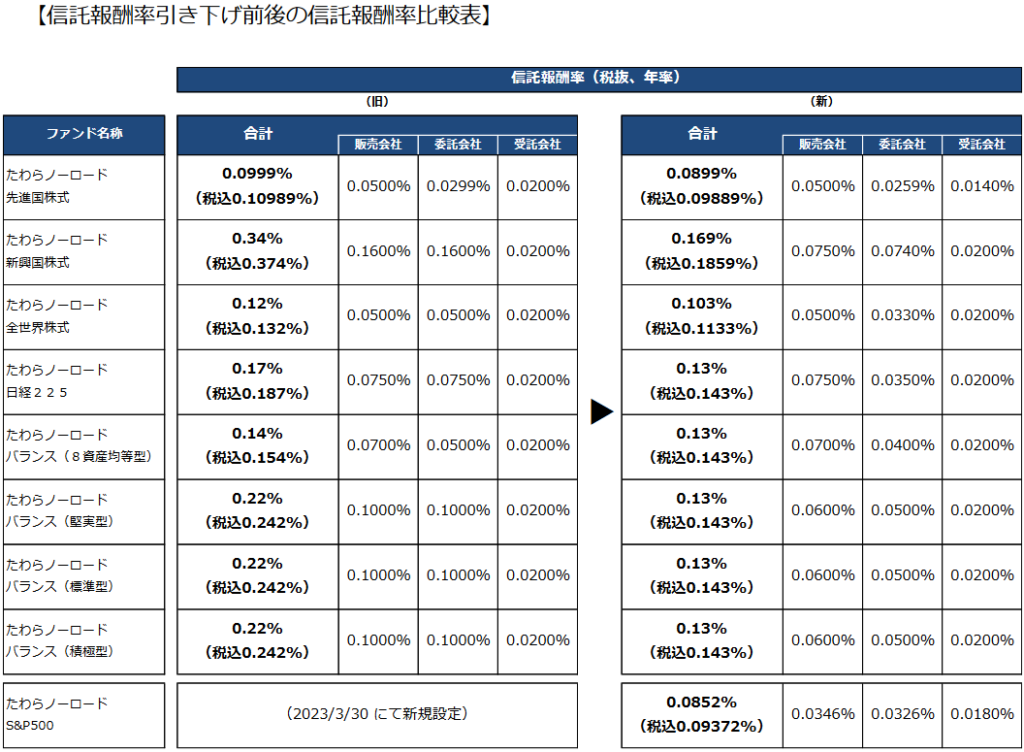

「たわらノーロード」一部ファンドの信託報酬率を業界最低水準に引き下げ [29日]

元々「たわら」シリーズはかなり安いインデックスファンドとして有名ですけど、来年からの NISA を見越してか一部の信託報酬の引き下げを発表しました。

「たわら」「emaxis slim」「ニッセイ」の3強はほとんど差が無いのですが、実際の総資産額は emaxis slim シリーズがかなりリードしています。

イメージ戦略もあるかと思いますが、やはりわずかでも安いというのはアドバンテージになりますからね。

ただ、emaxis slim シリーズは自分が調べた範疇では乖離が大きくなるケースが他のシリーズと比べて多いように思うので、そこが引っかかる所ではあります。

「たわら」と「ニッセイ」は公言していませんが「emaxis slim」シリーズと同様に定期的に信託報酬の見直しをしています。この3シリーズは安心して持てるファンドですね。

三井住友銀行アプリ・障害発生 [27日]

報酬の確認などの関係で口座チェックしようとしたのですが、三井住友銀行のアプリが無反応。おかしいなと思っていたのですが、どうやらアプリの不具合だったみたいです。

web からのアクセスを促されますが、そちらも重くてログイン出来ず。

三井住友といえば最近 Olive というサービスを開始しましたが、色々と負荷がかかっているのでしょうか。

やはり銀行をはじめとした金融サービスは複数使いこなすのが無難ですかね。

新生インベストメント・マネジメント株式会社が併合されるらしい [26日]

対象投資信託の委託会社である新生インベストメント・マネジメント株式会社は、SBIアセットマネジメント株式会社を存続会社として2023年4月1日(土)に合併いたします。

https://site2.sbisec.co.jp/ETGate/?_ControlID=WPLEThmR001Control&_PageID=WPLEThmR001Tlst20&_DataStoreID=DSWPLEThmR001Control&_ActionID=viewInfo&msg_id=23032420081705&category_id=03&message_filter_value=2&max_cnt_mb=10&ope_kbn_mb=5

自分は「新生・UTIインドファンド」を保有しているため、この連絡が来ました。

併合され SBIアセットマネジメント株式会社が存続会社になった後も「新生」の銘柄はそのまま残るらしいです。

投資していると分かる事ですが「併合」とか「有志し合って会社新設」とか色々ありますね。

ニッセイ NASDAQ100 信託報酬 0.2035% で登場 [19日]

自分が大好きな NASDAQ100 ですが、信託報酬が高めなのがネックでした。

それをニッセイがぶち壊してくれました。

3月31日に設定予定。なんと信託報酬 0.2035% 実質コストも恐らく 0.25%を上回る事は無いと思います。

現状の NASDAQ100 投資信託のファンドと比較してみましょう。

| ファンド名 | 信託報酬 | 実質コスト |

| ニッセイ NASDAQ100 インデックスファンド | 0.2035% | – |

| iFree NASDAQ100 インデックス | 0.495% | 0.519% |

| eMAXIS NASDAQ100インデックス | 0.440% | 0.504% |

| NZAM・ベータNASDAQ100インデックス | 0.440% | 0.859% |

| インデックスファンドNASDAQ100(アメリカ株式) | 0.484% | 0.584% |

| PayPay投信 NASDAQ100インデックス | 0.418% | 2.036% |

信託報酬の安さは圧倒的で、他のファンドを選ぶ必要は全くなくなりました。ただし、予定されている販売会社は SBI と楽天のみ。今後増える事を期待したいところ。

ニッセイという事で実質コストが跳ね上がる事は無いでしょう。

eMAXIS は slim シリーズでは無いため、信託報酬を安く追随させる事は無いかもしれません。MAXISナスダック100上場投信もありますからね。

最近は eMAXIS slim シリーズの影に隠れがちではありますが、ニッセイはインデックスファンドの手数料改革の先駆者。やはり安心感があります。

前々から思っていたのですが PayPay投信は頭おかしい…。

Revolut:クレジットカードでのチャージに 1.7% の手数料を徴収開始 [17日]

Revolut は持っていないのですが、界隈で話題になっていましたね。

アメックスから Revolut にチャージをして、そこから VISA として使うというルートを活用している人はそれなりに居るのではないかと思います。

今回関心したのは、チャージそのものを不可にするのではなく手数料を徴収する選択肢を選んだ事です。

クレジットカード会社側から見ても、プリペイドへのチャージばかりになると決済場所や店舗のデータが取れなくなってしまいますし内心は嫌っているでしょう。

どういう経緯で手数料徴収という選択肢にいたったのかは分かりませんが、会社目線で見ればお互いにプラスに働く改定なのではないかと思います。

とはいえ、外貨決済手数料に強みがある Revolut は海外決済が多い人にとっては魅力的なサービスという事には変わりが無いと思います。

デビットカードでは今までお通り手数料はかからないみたいですしね。

じぶんプラス・大幅ルール改定 [16日]

最近は au 関係のサービスの改悪が続いています。

先日はいよいよ auじぶん銀行のじぶんプラスのサービス内容の改定が発表されました。

これまでのポイントサービスの内容は流石に無理があるだろうと思われていた内容にメスが入った感じです。具体的には外貨積立で即売りした場合はポイントが付かないというもの。積立金額も 10万円から 5万円へと上限が変更されました。

じぶんは外貨積立をやっていませんでしたが、満額行えば月額 1300ポイント。年額で 15600ポイントゲット出来るというものでした。

また、FX がらみの条件が追加された事は頭おかしいです。FX はかなり玄人向けのサービスであり、わかっている人しかやってはいけないものです。この悪魔の取引に誘導するような態度には悪意があるとしか思えません。

一連の流れを見ると、一時的に魅力的なサービスで顧客を呼び込みその後元に戻す。その上で一部の顧客は残ってくれる事を計算しての戦略だったのだろうな、と思います。

そのうち auカブコム証券での積立条件も変更になるかもしれませんね。

アメリカの銀行破綻 [15日]

ちょっと嫌な感じがしますね。

先日のシリコンバレーバンクに続き、シグネチャーバンクの破綻。

リーマンショックの時もそうでしたけど、銀行破綻はあくまでも切っ掛けでその後全世界に影響を与え続けました。

今でもリーマンの時の長期に渡る不景気は説明がつかないとか何とか。

現金の割合を増やすのが良いのかな。

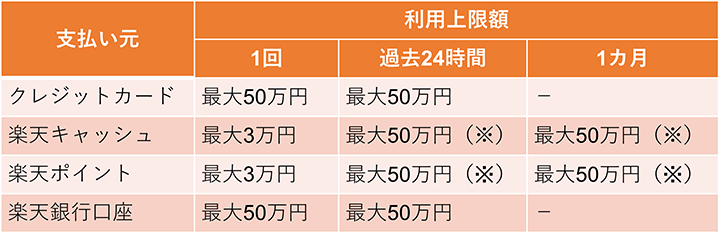

楽天ペイ・1回の上限決済額 3万円? [12日]

楽天PAY の利用上限額を調べてみたのですが、クレカ&銀行口座経由だと 50万円。楽天キャッシュ&楽天ポイント経由だと 3万円が上限。

これが納税にもそのまま当てはまるのであれば、楽天キャッシュ経由での納税はかなり制限される事になります。自分は少なともこのルートでは納税出来なくなります。

サクッと楽天カードを使って楽天PAY での納税も選択肢になるかもしれません。

リクルートカード・IDARE にチャージでポイント…付かなかった [12日]

いやまぁ、付かないだろうなーと思っていましたが、やっぱり付きませんでした。

リクルートカードの還元率 1.2% は魅力的です。しかし、エポスゴールドだと MIXI M との組み合わせで最大 2.5%。三井住友ゴールドNL も最大 1.5%の還元を受けられます。

利用金額次第な所はありますけど。

リクルートカード Master はnanaco 用に残して JCB はいよいよ解約かなぁ。

auカブコム証券・手じまい完了 [8日]

綺麗さっぱり全て売却。

ポイント目的で口座を増やすのは得策では無いと感じました。

分けるならやはり目的別ですね。

auPAY card は今後解約。auじぶん銀行は auPAY を使うならあった方が良いと思いますし、振込魅了回数も確保出来るので貯蓄用口座として継続利用しようと思います。

2024年から始まる NISA をどう使うか考える [6日]

結論から言うと、今のところは

- 成長投資枠:DGRW

- 積立投資枠:全世界株式インデックス

これが有力です。

成長投資枠の DGRW は VYM でも良いけど20年後以降のの配当金狙い。

積立投資枠は情勢の変化に柔軟に対応出来る全世界株式インデックスの投資信託。

「米国2:全世界1」の割合で投資する形になるかと思います。この投資割合は確定。

あとは特定口座で「日本株」「新興国株」「債券」「コモディティ」などを買い付けます。

マネーフォワードME・資産形成アドバンスが追加される [5日]

個人的にこの機能実装はありがたいです。

元々マネーフォワードMEには「プレミアムサービス」という物があります。この機能に加えて投資をしている人向けのサービスとして「資産形成アドバンス」が追加されました。

具多岐的には

- 配当情報履歴の確認。内訳のグラフ化

- 業種別内訳などの資産配分のグラフ化

- 自分の保有している株やファンドを自由に選んでポートフォリオをグラフ化

といった感じでほぼオートで見える化してくれます。

これはかなり有り難いサービス追加です。他にも資産管理アプリはありますが、連携口座の豊富さを考えるとマネーフォワードMEはかなり優位に立ったと思います。

早速サービスに申し込みました。

ファミマTカード+ファミペイ [3日]

auPAY 絡みの問題ですが「auPAY×三井住友Master」で納税がメイン、残りは楽天POSAカードの購入で消費する使い方を考えていました。この支払い方法だと「三井住友カードの1.5%」「WAON の1%」で合計 2.5%の還元でなかなか美味しい。

しかし、月5万上限になったという事で難しくなりました。

代案ですが楽天PAYを検討しようと思います。楽天キャッシュと連携する事で楽天PAYで納税出来るようになるものです。

対応は4月17日からとの事で、電気ガス水道から税金まで順次対応との事。

そうなると楽天キャッシュに潤沢にチャージ出来る方法として「ファミマTカード+ファミペイ」の方が魅力的に思えます。100万円縛りという変な縛りもありませんからね。

ただファミリーマートでのPOSAカード争奪戦が起こらなければいいけど…。

あと、一応「リクルートカード+nanaco」のルートも残しておく事に。

ayPAY クレジットカードからのチャージ上限月5万までに変更 [2日]

これは予想外の変更が来ました。

今までクレカチャージは月25万円までという制限がありましたが、これが一気に月5万円までと小さくなりました。

これ、auPAY経由で納税しようと考えていた人にとってはかなり厳しい変更のように思います。

事業をしている人であれば納税額はかなりの物になりますが、月25万であれば対応出来るという人はけっこう居たと思います。

しかし、これが5万となるとかなりシンドイですね。

あとは最近流行?のクレカ修行にも影響出るかもしれません。

自分も「月10万チャージ×2ヶ月」「月8万チャージ×10ヶ月」でぴったり100万利用してボーナスを貰う事を予定していたのでけっこう影響出ます。さて、どうしましょうかね。

余談になりますが au カブコム証券を手じまいにしたのは正解だったかもしれません。