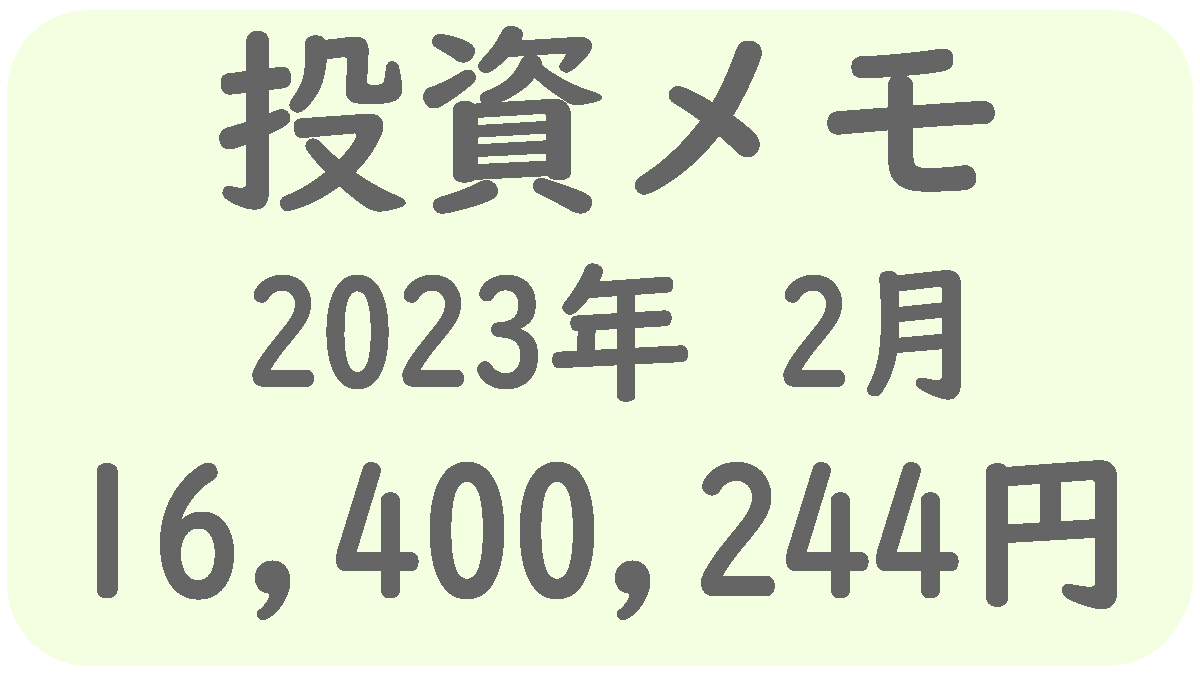

2023年 2月資産状況

合計資産 [16,400,244円]

先月から特に大きな変化なし。

去年から引き続き、今年も我慢の年になるかもしれません。

インデックス投資をするなら平均値を狙うべし [26日]

インデックス投資をお勧めしている人は多いです。

それを実行するだけで市場の平均値を約束される上、投資に関する高度な勉強も必要無いからです。

しかし、何故か「S&P500 のみで良い」とか「新興国株式は不要」とか、挙げ句の果てには「債券も不要」といった情報も多数見受けられます。

これらは全て「平均以上を狙う行為」です。

「S&P500 のみ」という投資手法は「米国株式のみ」に投資をする事であって、必然的にリスクは高くなります。株のトレンドというのは移り変わりますし、日本人である以上為替のリスクも 100%背負う事になるからです。

インデックス投資の思想に沿った投資をするのであれば、高いリターンを狙うよりもリスクを低く抑える事を優先した方が良いように思います。

三井住友銀行の Olive に思う事 [23日]

それぞれの金融機関が様々なサービス展開を行う中、三井住友銀行の Olive が発表されました。

最近は paypay や auPAY といった QR コード決済を絡めたユーザーの囲い込みが顕著ですが、三井住友は Olive というサービスで顧客の囲い込みに来ました。

Olive の第一印象は「良いんじゃね?」という感じで使いやすそうというのが第一印象でした。UI も洗練されていそうですしスムーズに受け入れられそうです。

三井住友銀行が掲げる「フレキシブルペイ」はクレジットカード、デビットカード、ポイント支払を1枚のカードで纏められますよというもので、おまけに SBI証券の資産の管理も出来るみたいです。さらにポイントアップのサービスも受けられるとか。

自分の場合、デビットカードやポイント支払は使わないので、SBI証券との連携がどの程度使えるのか?、また、プラスアルファのサービス内容次第で使うかどうか判断しようと思います。

普通に銀行として使うだけなら Olive は不要ですからね。

あと、金融各社躍起になっているのは Apple や Google といった外資系による金融サービスの浸食をかなり警戒しているように思います。

国内勢には頑張って頂きたい所です。

auカブコム証券・全て売却 [9日]

結果的に全て売却注文を入れました。

やはり使いやすい証券口座で運用するのが一番だと思いました。

残り1ヶ月分の買い注文が入っているので、それも売却手続きしたら完全に口座を寝かせる事になりそうです。

auカブコム証券・積立停止するか? [8日]

先日はじめて投資信託の売却をしたのですが、UIが分かりにくくかなりのストレスを感じました。

今後は毎月 5万積み立てて 1/10(結果的に5万前後)を取り崩すという事をやろうとしていたのですが、案外めんどくさそうだぞ…と。

毎月5万を1年積立を続けてポイント 6,000。このメリットに対してこのめんどくささは疑問です。SBI証券や楽天証券のように、メイン口座で普通に使う分には問題無いんですけどね。

auカブコム証券での積立を止めれば auPAYカードも解約出来るし、管理する口座も1つ減るし、auカブコムの分かりにくい UI からも解放される。

auカブコム証券・積立ファンドをオールカントリーに一本化 [4日]

理由としては簡略化ですね。あとは金額指定が出来ないというのも、地味にデメリットです。まぁ計算すれば何口売却すればいくらで売却出来るかは分かるのですが、なるべく手間をかけたくなかったのでファンドを一本化する事にしました。

これからはオールカントリーを積立して、NASDAQ100と先進国株式は頃合いをみて全口売却する予定です。

マネックス証券・一部ファンドの新規積立申込み停止 [3日]

マネックス証券の新規情報を見ていたところ、

という記事を発見。国内債券のファンドを中心にクレジットカードを使った積立設定が停止されるようです。

これは明らかに、クレジットカードのポイント還元だけを目的に即売りが横行しているのが原因ですね。

割合的にどの位の人がやっているのか分かりませんが、多くの人が思いつく手法である事でもあると思います。

即売り行為の割合が多くなると真面目に積立している人の足を引っ張る事にもなるので、そこそこにしとけよ、というのが個人的な感想です。

必要であれば、他の証券会社も一定のラインで規制を設けても良いように思います。楽天証券のように潔く手を引くのも一つの方法かと思いますし。