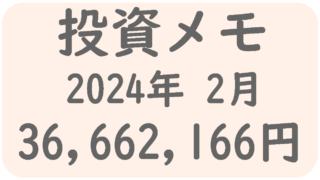

2024年1月末資産状況

合計資産 35,442,508円

NISAにある程度資金を入れたのと、50万の仕事用PCを購入した関係で現金の割合がかなり減ってしまいました。

ただ、トータルでは株価上昇もあり200万ほど増えています。

今の株価が調子良すぎて勘違いしそうですが、最近の資産の伸びはボーナスタイムだと考えるようにしています。

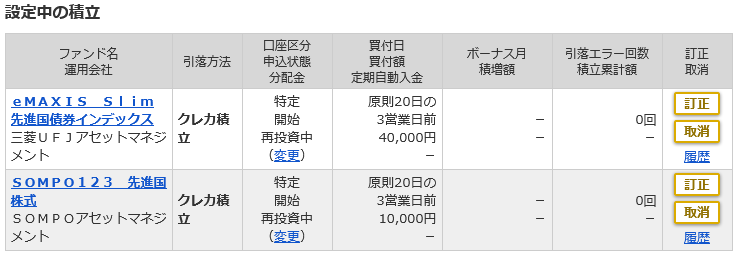

セゾンゴールドプレミアム・カード届く [29日]

先日申し込んでいたセゾンゴールドプレミアムカードが届きました。

写真では伝わりにくいですが、綺麗なカードですね。

このカードを申し込んだ理由は映画の優待目的です。あとはJCBが使えない店舗での活用ですね。

現状セゾンの保有カードは4枚になりました。

- SAISON GOLD Premium

- セゾンアメックスゴールド

- JQセゾン(JCB)

- JQセゾン(Amex)

JQセゾンはJCBを無料ゴールドへのランクアップを目指しています。Amexの方は年末あたりに解約予定。

SAISON GOLD Premiumは100万円修行をして無料化を目指します。

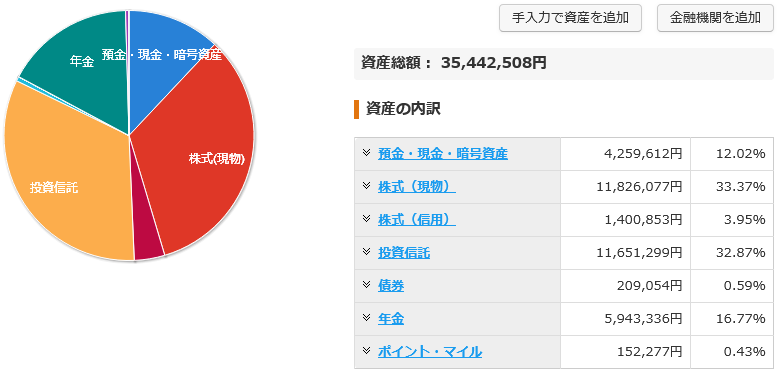

ところで今回驚いたのが利用可能額。

ご利用可能枠が600万円…!? かなりビックリしました。セゾンカードの累計利用期間が10年を超えてきたのも理由としてはあるような気もしています。

各カードの上限を調べてみたところ、セゾンゴールドアメックスも600万円に引き上げられていました。JQセゾンAmexが150万円。JQセゾンJCBが400万とバラバラ。

SBI・「年4回決済型」5本のファンドを設定 [27日]

今し方、軽く情報を取っていたら「年4回決済型」のファンドが5本設定されると情報を見かけました。

2月13日に募集開始。2月28日に運用開始との事です。

SBI アセットマネジメントの年 4 回決算型ファンドを新たに5本追加設定するお知らせ

- SBI欧州高配当株式(分配)ファンド(年4回決算型)

- SBI・V・米国増配株式インデックス・ファンド(年4回決算型)

- SBI・iシェアーズ・米国総合債券インデックス・ファンド(年4回決算型)

- SBI・iシェアーズ・米国投資適格社債(1-5年)インデックス・ファンド(年4回決算型)

- SBI・iシェアーズ・米国ハイイールド債券インデックス・ファンド(年4回決算型)

「SBI欧州高配当株式(分配)ファンド」以外の4本は既存ファンドの分配金の出るバージョンのようです。

日本株高配当の人気が出ているので、それ以外でも配当金が出るファンドを設定したのだと思います。

そんな中、自分が一番興味を持ったのが「SBI欧州高配当株式(分配)ファンド」です。

ヨーロッパ方面の株式はあまり興味が無かったのですが、内容を見る限り自分好みな内容になっています。配当が出ないファンドが無いというのが残念ではありますが、分散投資に繋がりますし保有を検討したいと思います。

もうしばらく新規設定ファンドラッシュが続くのでしょうか。

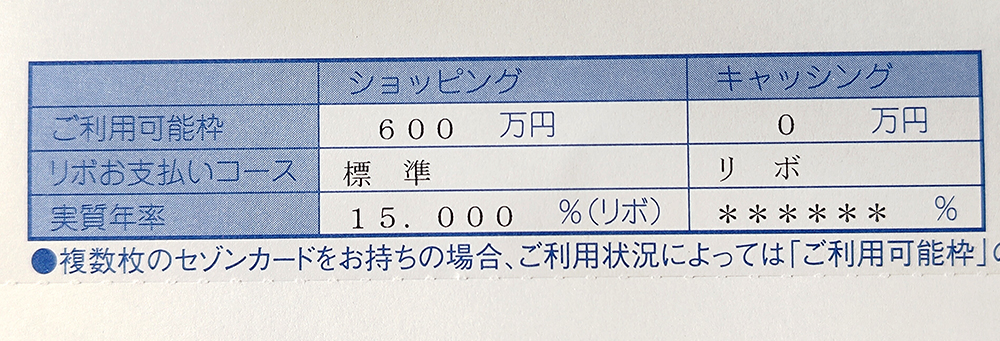

マネックス証券・特定口座運用方針 [27日]

マネックス証券でもクレカ積立サービスが開始された際、なんとなくノリで開始してしまったクレカ積立。

結果として興味があった格安アクティブ投信「SOMPO123先進国株式」が 110万円まで成長しました。

先日の方針でも書いたのですが、実際に設定変更を実施しました。

選定したのは「eMAXIS Slim先進国債券インデックス」です。基本的に今後も「SOMPO123 先進国株式」は月1万円で積立を継続。「eMAXIS Slim先進国債券」は株式に対して2割保有。それ以上になった場合は売却し、現金(MRF)もほどよく保有して状況の変化に適切に対応出来る状況を作りたいと思います。

三井住友プラチナカードの今後 [26日]

三井住友プラチナカードはJCBプラチナやTHE CLASSと比較される事が多いクレジットカードです。

その三井住友プラチナカードで気になる情報を目にしました。

ユニバーサル・スタジオ・ジャパン ユニバーサル・エクスプレス・パス

【サービス終了のご案内】

https://www.smbc-card.com/nyukai/platinum/proper/service/usj.jsp

当サービスは2024年3月31日(日)をもって、終了します。

今後の「ユニバーサル・エクスプレス・パス プレゼント」については、別途弊社ホームページにてご案内を予定しています。

何卒ご理解を賜りますようお願いします。

三井住友プラチナカードは USJ と親和性の高いカードとして認識していました。このサービスを受けたくて持っているという人もそれなりに居るのではないでしょうか?

そんな付帯サービスがサービス終了するとの事で、今後三井住友カードの経営方針がさらに変わるのではないかと思った次第です。

現状、三井住友カードのプラチナには2種類が存在するのですが、それをプラチナプリファードに統一したいのではないか?と思うところはあります。

現状のプラチナカードは一端手じまいにして、別のカードを出してくる…なんて事も可能性としてはあるかなと。

オートディスク・アドビの米国株売却 [25日]

楽天証券から移管してきた米国個別株。こいつらをどうしようか悩んでいたのですが、必要に応じて売却し新NISAの成長投資枠に移し替える事にしました。

特定口座からNISAへの入れ替えについては色々なところで論議されていますが、まとめると「今課税するか未来に課税するか」という事になるので、移し替える事にしました。

まずは、オートディスクとアドビを売却。売却で得たドルを使ってQQQMを30株ほど買付しました。

アップル、マイクロソフト、アルファベットについては来年移し替える予定です。

楽天証券・マネックス証券の投信積立の方針 [21日]

楽天証券

NISAが埋まるまでは楽天証券で積立する金額は最低限に抑えます。

納税目的で楽天キャッシュに貯めた分から余った分を投信積立経由で楽天銀行に流すルートとしても使います。

マネックス証券

確定拠出年金の 5.6万円積立は維持。

特定口座では先進国株式を5万円分クレカ積立をしていましたが、これに対して「先進国株式1万円、先進国債券4万円」という割合に変更。そして債券の部分に対しては必要に応じて売却する事により積立の負担を軽減させます。

積立金額の再考察(iDeCo,NISA,小規模企業共済,特定口座) [20日]

- 小規模企業共済:7万

- 確定拠出年金(iDeCo):5.6万

- NISA

- 積立投資枠:10万

- 成長投資枠:10万

- 特定口座

- SBI:5万

- 楽天:1万

- マネックス:1~5万

- 大和コネクト:5万

これらを合計すると 44.6万円…。いや頑張りすぎだろうと(苦笑

とはいえ上から3項目は必須です。小規模企業共済&確定拠出年金は必須項目としてフル活用しつつNISAまでは積立確保したいところです。ここまでで 32.6万円なので、これだけでもなかなかの金額ではあるのですが。

あとは、クレカ積立を活用した投資は少しで良いので継続したいところです。

NISAやiDeCoでは米国株に投資をしているので、特定口座ではそれ以外の国や債券に投資をしたいのです。

去年まではマネックス証券のクレカ積立で5万円、楽天でも3万円くらいは入れていたのですが、今年からはこの2口座については積立減額をします。

SBIでは5万円積立を継続しつつ、債券や日本株の保有割合を確保します。

大和コネクトに関しては投資目的ではなく国民年金や健康保険の資金置き場として使います。現金保有の方が安全かと思うのですが、毎年繰り返す事なのでトータルではプラスに働くのではないかという判断です。

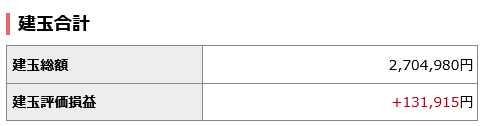

野村證券・信用取引の状況 [18日]

保証金 120万円に対しての投資状況の記録になります。

建玉評価損益は 131,915円となっています。運良くプラスの方に動いてくれています。

今後も長期で保有を続ける予定です。なるべくシンプルな構成でいきたいのですが、ポートフォリオに関しては調整の余地はありますね。

今年も資金を追加する予定ですが、その際に考えているのは

- MAXIS高配当日本株アクティブ上場投信:50

- NEXT FUNDS外国株式MSCI-KOKUSAIヘッジなし:50

- NEXT FUNDS NASDAQ-100(為替ヘッジなし):50

- iシェアーズ 米ドル建て投資適格社債:25

- iシェアーズ 米ドル建てハイイールド社債:25

- iシェアーズ 米国債20年超ETF:25

(※数字は保証金100に対する保有割合)

このように変更する事を検討しています。米国株(NASDAQ100)を追加する事により株式の保有割合の調整をします。また、社債を追加する事により債券も複数運用します。

このように株と債券に対して少し手を加えつつバランスを整える事を考えています。

JICC 情報開示してみた [16日]

JICC の信用情報の開示をしてみました。完全な興味本位ですが、問題が無い事を確認するためでもあります。

結果として問題のある情報は確認出来ませんでした。

今回分かったのは、クレジットカードのショッピング限度額とキャッシング枠は分けて管理されているという事。例えば山陰信販ですがCICには両方登録するが、JICCにはキャッシング枠しか登録しないといった事があるようです。そのほか、アプラスカードは両方ともJICCには登録しないようです。

また JICCはクレジットカードの情報が一つの表で表記されます。「クレジットカード会社名」「支払残高」「契約日」といった項目が一目で分かるのは良いところだと感じました。

月々の支払い状況は JICCには記録されていませんでした。延滞状況($,A,-,など)があるかどうかはCICで確認する必要がありますね。

あと住宅ローンの情報に関して JICCには載っていました。現在住宅ローンでお世話になっている住信SBIネット銀行はJICCにしか情報を提供しないようです。ちなみに全国保証はCIC、JICC両方に情報を提供しますね。

今回分かったのはそれぞれに強みがあり

- クレジットカードの情報を確認したい場合 → CIC

- ローンやキャッシングを含めた金融に関する情報を確認したい → JICC

といった感じでしょうか。

iFreeETF JPXプライム150 [14日]

「JPXプライム150指数」に連動するETFが出てきました。この指数は去年の夏頃に発表になったと思うのですが、ここに来て大和が出してきました。

ROEとPBRを重視した指数となっていて、これらを元に選ばれた 150社で構成されています。

ほどよく集中投資をしたい自分にとってはかなり魅力的な指数です。

iFreeETF JPXプライム150の信託報酬は0.176%との事で普通レベルです。最近は投資信託の手数料値下げ合戦もあり、このレベルでも手数料は安く感じなくなってしまっていますね。

日本株はETFや投資信託をコアとして持ち個別株をサテライトで運用しています。「iFreeETF JPXプライム150」もコアETFとして組み込む事を前向きに考えています。

ビットコインのETF・認証&取引開始 [12日]

前々からビットコインのETFの動向には注目していました。

ニュースによると11日に11本のビットコインETFが取引開始になったとの事ですね。

当然気になるのは、それらのETFは日本でも取引出来るようになるのか?という1点につきます。取引可能になればコモディティの1つとして少額を保有する予定ですが、さてどうなりますかね。

世間では「暗号通貨」と言われているビットコインです。名前の通り「通貨」であり実際に取引で使う事も可能です。それがETFとして取り扱われる事に違和感がある人もいるかもしれません。

しかし現状では投機対象としての側面が極めて強く、感覚的にはコモディティの方がしっくり来ます。

しかし、値動きがまったく予想出来ませんし、値動きに対しての説明も出来ないのが暗号通貨です。そこはきちんと理解しておく必要があります。

保有中の米国個別株をNISAに入れるか? [11日]

- アドビ

- オートディスク

- アップル

- アルファベット

- マイクロソフト

といった個別株を保有しています。これらをNISAの成長投資枠に入れ替えるか悩みどころです。

特定口座で保有している株式は売却時に税金を取られます。NISAに入れ替えるとなるとその入れ替えタイミングで税金を支払う事になり、継続保有するのであればいずれ売却するタイミングで税金を支払う事になります。

手持ちの現金を使いNISAを5年で埋める事が出来る人であれば特定口座の株式は売却する必要はありません。しかし、自分のように10年近くかかるかもしれない人にとっては特定口座で保有している株式を移し替えるのも選択肢に入ってきます。

訃報・山崎元さん死去 [10日]

山崎元さんが 1月1日に死去されたとの事です。

古くからインデックス投資に対して言及しており、投資家であれば誰もが一度は聞いた事がある名前かと思います。

自分も少しではありますが参考にさせて頂いていました。新興国に対する考えの基盤は山崎さんの考えが一部反映されています。

晩年はNISAでの運用について「オルカン」を推していました。市場平均を取る事の大切さというのを力強く説いていました。

山崎さんほどのレベルの人でもオルカンを進めるに至った理由はいくつかあると思います。個人的にこれではないか?と思えるのは「これから投資を始める人にとって一番敷居が低いから」ではないかなと思っています。

山崎さんはトークにおいて初心者目線&大衆目線で語れる人だったと思います。そこに人気の理由があったのではないかと思います。

自分が山崎さんとおなじ65歳になった時、どのような考えで居るのか? 自分はどのような景色を見る事が出来ているのか? 楽しみでもあり、少しだけ怖くもあります。

SBI証券とSBIネオモバイル証券の経営統合 [9日]

ネオモバイル証券とSBI証券の経営統合が完了しました。

自分は両方の口座を持っていたので、ネオモバイル証券に置いていた資産はSBI証券に移されました。

最近はSBI証券でも1株から購入出来るようになっていましたし、購入手数料も無料化されました。ネオモバイル証券の経営統合もこれらの改善の一環なのだと思います。

ネオモバイル証券は当初は1株から買える証券口座として唯一無二な存在でした。そこに魅力を感じ使っていた人も多かったと思います。

もうしばらくネット証券のサービス改善は進むと思います。野村證券や大和証券ですらネットサービスを展開してきていますからね。

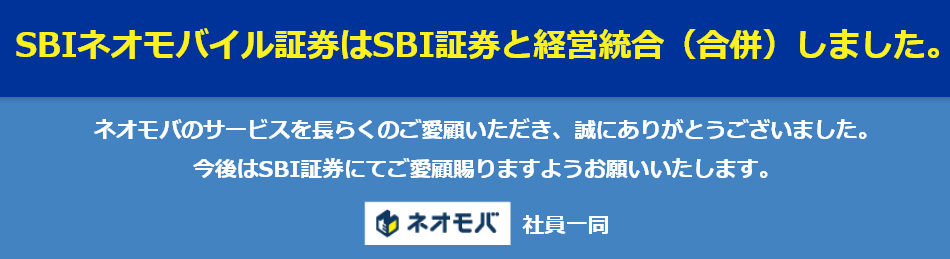

NISA枠での初買付 [8日]

新NISA元年。というわけで初手買付が実行されました。

このような感じで共にNASDAQ100に連動する投資信託とETFをあわせて135万円分買付しました。

残りの買付可能金額は成長投資枠が 165万円。積立投資枠は 55万円。

積立投資枠の方は毎月5万の積立で満額使い切ります。成長投資枠の方は状況を見ながら使っていこうと思います。債券も買いたいですしね。

JQセゾンカード JCB 申し込み [6日]

JQセゾンはゴールドのインビテーションを目指して保有しています。現在保有しているブランドはAMEXですが、考えが変わり JCB でゴールドにしようかと思います。

理由は簡単でチャージ先の選択肢が一番多い事。あとは JCB ゴールドは直接申し込む事は出来ずインビテーションでしかゲット出来ないからです。いやそこ気にするんかい!?と思われる人も多いかと思いますが、クレカ好きとしてはけっこう重要ポイントなんですよ。

ちなみに申し込み後 3分で可決メール。早いなぁ。

初の買付注文 [5日]

今年から新NISAが開始されますね。早速成長投資枠にて QQQM の買付の申し込みをしました。

3回くらいに分けて今年分を買う予定です。240万の全額は行けないかもですが、無理せず積み上げていきます。

投資信託の方が複利の効果が出やすいのは分かりきっていますが、新NISA枠で買った商品は一生売らない可能性があります。

という理由から、一部を強制的に現金化される ETF にしました。まぁ元々 NASDAQ100 はあまり分配金出ませんけども。