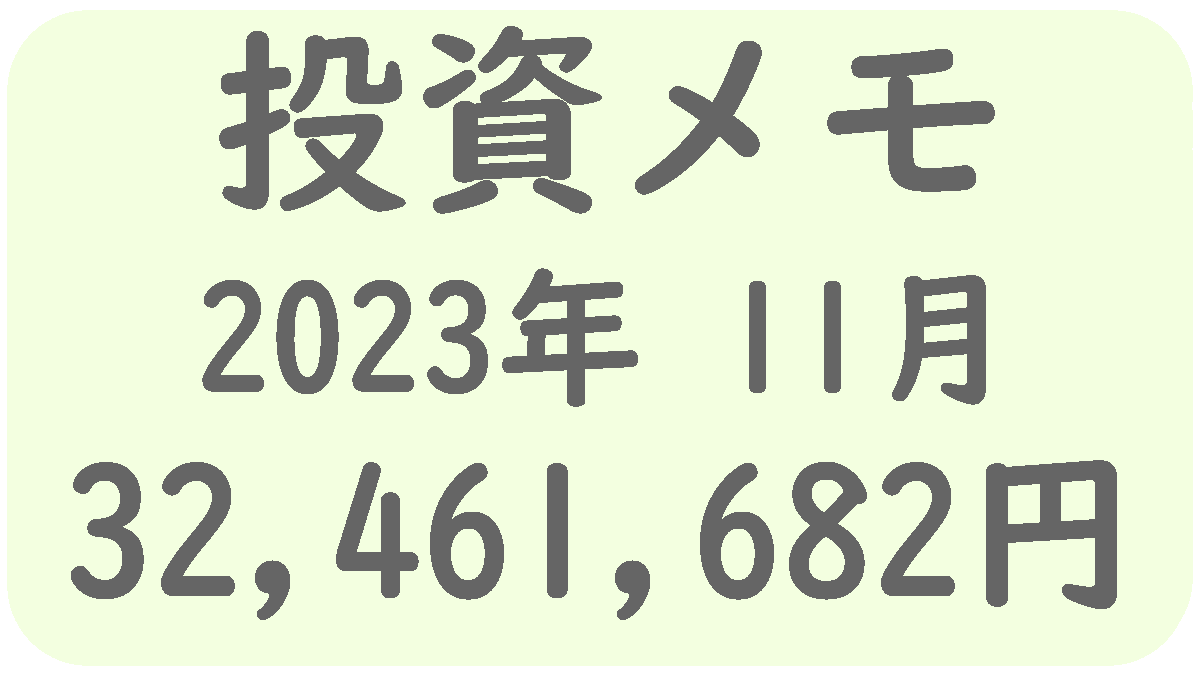

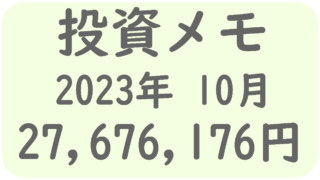

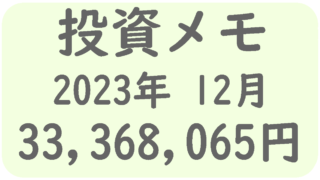

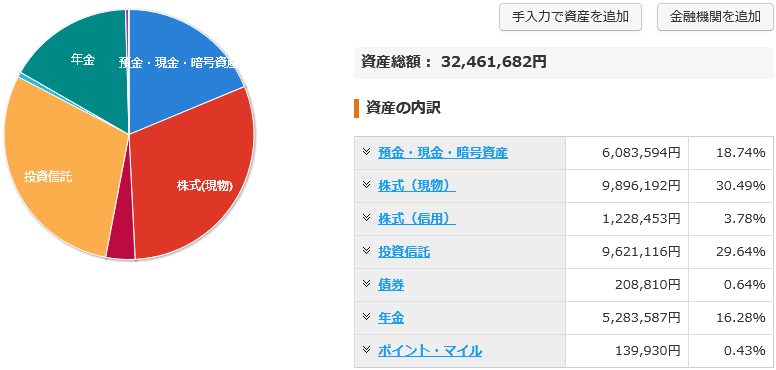

2023年11月末資産状況

合計資産 32,461,682円

なんか分かりませんが、先月末と比較して480万も増えました。

株価の値動きの影響が大きいのですが、運用資産が大きくなってくるとこういう事もあるんだなと実感しています。

年末からは収入が減るので現状維持が精一杯という時期が続くと思います。しかし夢にまで見た 3,000万という大台に乗ったのは達成感があります。

今後、特定口座に対する課税率は上がるのか?[28日]

過去に旧NISAが作られた後に税制が変わったので、今回も上がる可能性は極めて高いでしょうね。

25%になるのか30%になるのか分かりませんが、株価にも少なからず影響が出るでしょう。

そうなると高配当株は今よりも不利になります。米国株なんて4割近く税金でもってかれるなんて可能性も…。

JEPQへの投資は再検討する必要あるかも…。

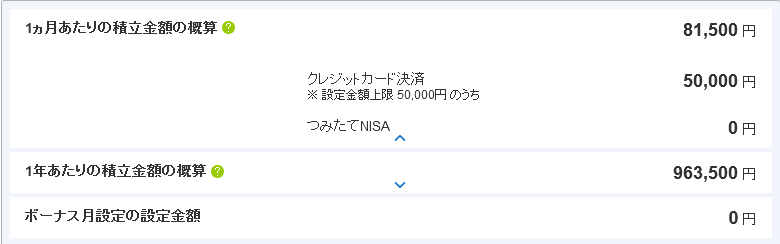

新NISA積立投資枠・ボーナス設定を活用すれば実質一括投資が可能? [26日]

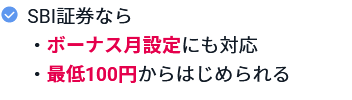

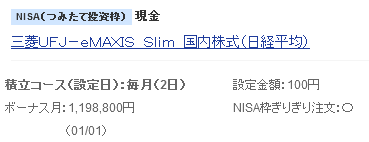

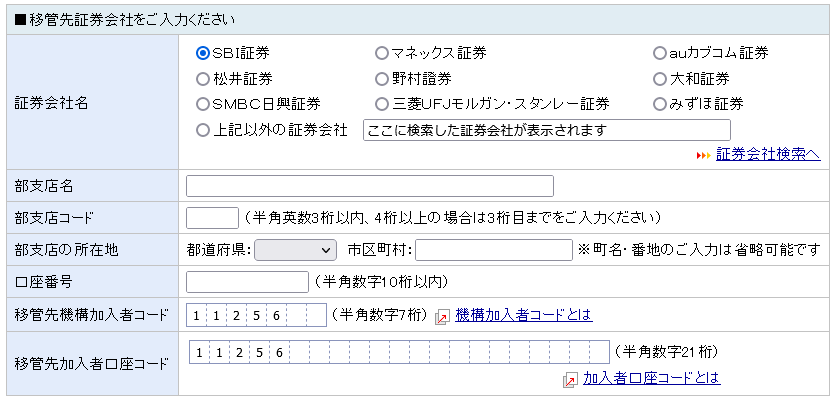

確かNISAの積立設定が出来るようになったはず、と思いSBIのサイトを確認しました。

すると…

このような文面を発見。…え?ボーナス設定出来るの? と調べてみたところ本当に設定が可能になっていました。つみたてNISAでは確か出来なかったと思うので、これは想定していませんでした。

ボーナス設定が可能となると、年一括投資に近い事が出来るのでは?と設定の項目を確認したところ…

- ボーナス設定月:1月

- ボーナス支払金額:1,198,800円

- 月額積立金額:100円

こういった設定が可能でした。このようにすればピッタリ120万円に収めつつ年初にほぼ全ての枠を埋める事が可能になります。

これを5回繰り返せば4年と1日で積立投資枠の600万円分が埋まります。

この方法を使うと年始にまとまった資金が必要になるため、その辺の調整が必要になってきます。しかし、理論上は一括投資の方が理想的ではあるので、この設定を生かせる資金管理を考えたいと思います。

投資に対して考える時間を減らしたいという話 [25日]

今はNISAについて考えたり、積み立てる投資信託について考えたり、個別株について考えたり、といったように色々と考えている時間が多いように思います。

今は新NISA前という事もあり新規に設定されるファンドが多く、新規のサービスが発表されたり内容が変更されたりと変化が多い時期です。

来年からはせいぜい個別株に関する情報収集に時間を割くくらいにしたいものです。

あとは投資に入れる資金を少し減らします。今は限界に近い金額を入れてしまっているので意識が投資に向かってしまっているのだと思います。

ここにメモする事も週1程度になるのが良いですね。

FamiPay JCBカードで月30万までチャージ可能に [25日]

FamiPayへのチャージ可能金額が変更になっていました。

これまで、JCBブランドでのチャージは月額2万が上限で、それ以上のチャージが必要な場合はファミマTカードを使う必要がありました。

しかし、現在では上限が月額30万円に引き上げられています。ファミリーマートのサイトの情報は22日付けなので、その日に変更になったのかと思います。

これによる自分にとってのメリットは「ゲゲゲの鬼太郎カードの年間30万円利用を買い物以外で全てクリア出来る」事ですね。

ゲゲゲの鬼太郎カードは年間30万円以上利用すると誕生月に5%キャッシュバックという特典があります。その条件を買い物をせずにクリア出来るとなると資金管理がとても楽になります。

これまでは月額2万が上限だった事から、なんだかんだで普通の買い物を10万前後行う必要がありました。

あとはauPAYの出番が無くなりそうです。キープはしておきますが。

JEPIとJEPQ SBIから楽天へ [24日]

現在SBI証券にてお試し積立しているJEPIとJEPQですが、SBIでの積立を終えて楽天での積立に変更しようと思います。

積立する銘柄はJEPQに絞ります。

毎週1株という自動積立を設定し、楽天市場で利用する資金を産み出してくれるETFとして育てていこうと思います。

JPXプライム150指数と日本株の今後 [23日]

少し前に登場した「JPXプライム150指数」に連動する投資信託が出てくれる事を待っているのですが、もう少し先になりそうな感じです。

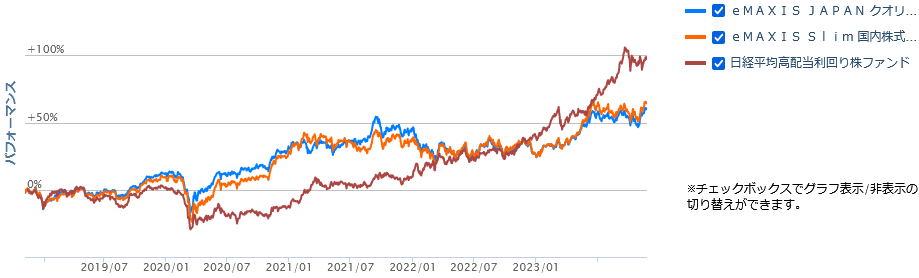

他にある程度絞り込んだ指数に連動する投資信託となると「eMAXIS JAPAN クオリティ150インデックス」が思いつきます。このファンドは「iSTOXX MUTBJAPAN クオリティ150インデックス」という指数に連動するのですが、値動きは日経平均とあまり変わりが無いんですよね。これは日経平均の225社に対して150社程度と分散に関してはあまり差が無い事も影響しているかと思います。

それよりも「日経平均高配当利回り株ファンド」のように、独自に30銘柄程度に絞り込んだファンドの方が違う値動きをしてくれます。

どちらが良いか?というのは、チャートを見れば一目瞭然ですが切り取るタイミングで全く変わって来ます。2021年頃であれば「日経平均高配当利回り株ファンド」は全然ダメじゃん! という感想になるかと思いますが 2023年現在の目線で見ると「良いじゃん!」となります。

日経平均といった指数とはまた違った値動きを期待してファンドを選定するのであれば、やはり30銘柄程度絞り込んだファンドの方が良いように思います。

「JPXプライム150指数」はどうなるか? ですが、日本株版S&P500のような存在になってくれる事を期待しています。S&P500はアメリカの代表的な指数ではありますが、実は厳しい条件で絞り込まれています。日本株の指数…特にTOPIXはほとんどの株を包括しているので業績の悪い会社や流動性がほとんど無い株も含まれています。

そういった魅力的では無い株を排除した指数になってくれると、日本株がもっと注目されるきっかけになるのではないかと思います。

SBI日本高配当株式(分配)ファンド設定 [22日]

最近SBIが新規のファンドを設定しまくっていますが、また面白いファンドが設定されるとの事で話題になっていました。

- 「SBI日本高配当株式(分配)ファンド(年4回決算型)」

- 国内株式ファンドで最安コストの「日本株式ファンド」『SBI日本高配当株式(分配)ファンド(年4回決算型)』(愛称:SBI日本シリーズ – 日本高配当株式(分配))募集・設定のお知らせ

とにかく目を引くのは年率0.099%という信託報酬率の安さです。

類似ファンドとして「三菱UFJ-日経平均高配当利回り株ファンド」があります。自分も最近気になっていたファンドなのですが、信託報酬率0.693%なので、今回のSBIの新ファンドがいかに安いかが分かります。というかETFの信託報酬すら下回っています。

今ではETFと投資信託の信託報酬の差は無くなっていますね。

配当金がどれだけ出るのか?ポートフォリオがどのように構成されるのか?といった未知数な部分もありますが、一部の配当金が欲しいという人にとっては確実に選択肢に入って来るファンドになるかと思います。

自分もめっちゃ興味あるので、ラインナップに加えるかもしれません。

SBI債買ってみた [21日]

前々から興味があった円建社債。購入出来るタイミングが限られるのですが、丁度申し込む事が出来たので咲いて金額である10万円分を購入してみました。

債券に関しては投資信託メインで持つ事になるかとは思うのですが、個別の債券にも興味があります。特に野村證券にて個別の債券の保有を考えています。

今回はSBI債という事もあってか野村では売り出されていなかったのでSBI証券にて申し込みをしました。

個別の債券投資は難しいと聞きます。種類も色々期間も色々。少額だけ保有しつつ今後の運用方法を検討していきたいと思います。

新NISAにて買い付ける金額についての考察 [20日]

積立投資枠

日経平均を600万円分買い付けます。

毎月の積立金額は5万円+αを予定。10万積立も可能かとは思うのですが、個別株や新興国株や債券なども買いたいため、無理はしたくありません。

5万積立であれば丁度60歳で積立が終わります。その頃には年収も下がっている可能性もありますから積立を終えるタイミングとしても良い頃合いかと思います。

成長投資枠

NASDAQ100を1200万円分買い付けます

2024年分の資金は既に240万円分確保出来ていますので、その後の考察になります。

前提として住信SBIネット銀行でドル転を毎週行います。ドル転はNISA分として年間120万円分行います。

2024年~2025年で合計240円分をドル転出来れば 2025年分のNISA枠も 240万円分埋める事が出来ます。

2026年はドル転した分で120万円分を買い付けます。あとは旧NISA枠で期限を迎えるTECLを残りの買付の資金に割り当てます。

2027年もドル転した分で120万円分を買い付けます。あとは旧NISA枠で期限を迎えるTQQQを残りの買付の資金に割り当てます。

残りは2028年と2029年にかけて120万円ずつ埋めていきます。

これにより

- 2024年:現状確保してある資金で240万円分買付

- 2025年:2024年~2025年にかけて用意したドルで240万円分買付

- 2026年:月額10万+旧NISA解約分で240万円分買付

- 2027年:月額10万+旧NISA解約分で240万円分買付

- 2028年:月額10万円。年間120万円分買付

- 2029年:月額10万円。年間120万円分買付

このようになり6年で埋められる計算です。

まとめ

予定通りにいけば積立投資枠は10年間。成長投資枠は6年間で新NISA枠を埋められる計算です。

まずは成長投資枠を埋める事を目安に投資に励んでいこうと思います。

新NISA積立投資枠は日経平均を積み立てる [19日]

先日、積立投資枠でiTrustインドが対象になっていると知り少し心が揺らぎました。

しかし、日本株は投資における中核になる部分である事から、新NISAでは日経平均を積み立てる事にします。

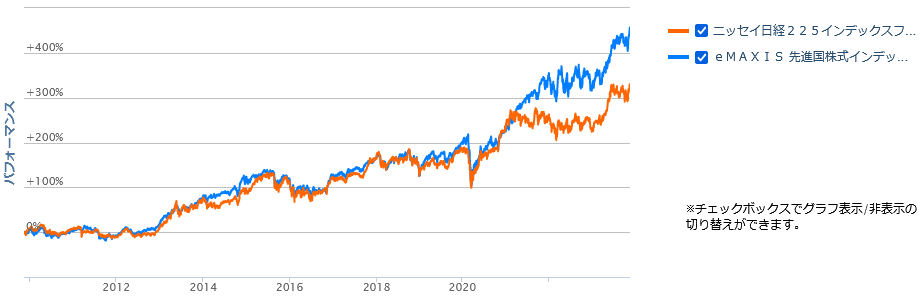

日本株の事を悲観的に見ている人もけっこう見受けられるのですが、調べれば調べるほど日本株は悪い物ではないという事が分かります。

過去13年の日本株と先進国株との比較ですが、このような感じです。コロナショック後に差が出ていますが、これは為替による所が大きいかと思います。直近1年間の日本株は米国株をアウトパフォームしています。

大和コネクト・積立設定を変更 [19日]

- eMAXIS Slim 全世界株式 40,000円

- eMAXIS Slim 先進国債券 10,000円

このように変更しました。「全世界株8割・先進国債券2割」で保有します。

ここで運用する資金は「国民年金&国民健康保険」用です。

- 毎年の積立金額 60万円

- 国民年金 20万円

- 国民健康保険 30万円

こんな感じで年間10万円ほど余裕があります。もちろんマイナスになる可能性もあるわけですが、毎年繰り返せば平均値に収束してくれるでしょう。

SBI証券・特定口座で購入するファンドは全てクレカ経由に調整 [18日]

SBI証券にて特定口座で積み立てる投資信託ですが、全てクレカ経由に変更しました。

これからは最大でも 5万円以内に収まるようにしていきます。今まではクレカの上限 5万に加えて現金でも 5万ほど積み立てていましたが、過剰な金額に思えるので絞り込みます。

代わりに新NISAに力を入れつつ、債券の買付にも手を広げていこうと考えています。

ところでSBI、楽天、マネックスといった主要ネット証券はクレカ積立の上限が 5万のまま変更は無さそうですね。

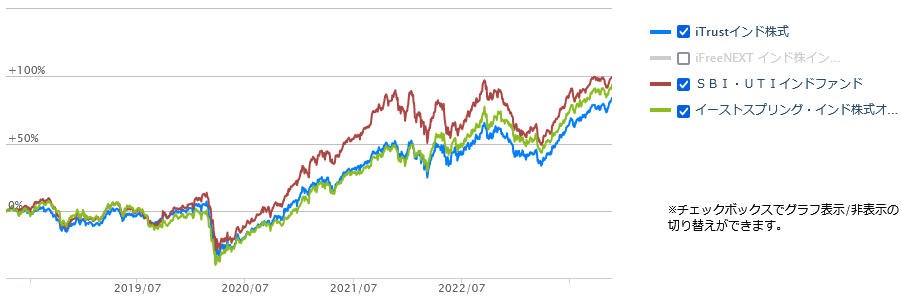

つみたてNISAに iTrustインド株式が選定されていた [17日]

見逃していました。以前インドのファンドを調べた時、信託報酬の関係であまり注目していなかったのですが、いつのまにか信託報酬が 1.4998%から 0.9828%に引き下げられ、つみたてNISAの対象にもなっていました。

新NISAのつみたて投資枠では「日経平均」の買付を考えていたのですが、少し心が揺らいでいます。

実際のところ、インドやベトナムといった新興国のファンドはまだあまり保有していません。この状態から新興国株式の保有割合を増やすには新NISAの積立投資枠を活用していくのもアリかなぁと考えたりもします。

もしそうするのであれば

- 成長投資枠 アメリカ株

- 積立投資枠 インド株

- 特定口座 日本株・ベトナム株

こうなります。悩める日々は年末まで続きそうです。

ちなみに以前からあるファンド3つのチャート。

一括投資の場合は UTIインドが一番成績が良さそうですが、積立投資であれば iTrustも負けてなさそうです。

「国民年金」&「国民健康保険」の資金置き場を作る [15日]

大和コネクトを資金置き場にしようと思います。

- 国民年金:20万(4月末支払)

- 国民健康保険:30万(4月末支払)

一括払いにしているので毎年4月に50万円の負担がかかってきます。

最近はSBI銀行の目的別講座を使っていたのですが、毎年毎年繰り返すのであれば証券口座でリスク低めな投資信託で確保しておくのも有りかなぁと。年によってプラスになったりマイナスになったりするでしょうけど、トータルではプラスになる確率の方がずっと高いです。

大和コネクトで毎月5万円分買付すれば毎年60万円を確保出来ます。クレカ積立のポイント分も貰えますし悪くない選択肢なのではないかなと。

楽天・SPUの改悪について思う事 [14日]

端的に言えば「ベビーユーザーに手厚くかったサービスが改悪された」と言えると思います。

これまで楽天ポイント制度を活用した「せどり」的な事をしていた人にとっては大ダメージでしょう。

しかし、ライトユーザーにはそれほど影響は無さそうです。具体的には月額5万円までの買い物であればポイント還元においてそれほど変化はありません。

自分はふるさと納税を使う月は10万円を超える月もありました。今後は可能であれば分散させつつ楽天は今まで通り継続利用していこうと思います。

表を見れば分かりますが、それぞれの還元項目のポイント付与上限が大きく削減されています。楽天トラベルの15000ポイント付与上限が1000上限になるなど、各項目での最大ポイント付与が削減されています。

楽天プレミアムカードにおいても、年間36万円が損益分岐点だったため活用していたという人はそれなりに居るかと思います。それがノーマルカードと付与率が同等になるとの事でこちらもメリットが無くなる事になります。

他にもほぼ全ての項目において上限値が引き下げられています。今までポイント付与上限に迫るポイント還元を受けていたヘビーユーザーにとっては大きな改悪となるかと思います。

ただ、よくよく見てみると「楽天モバイル」や「楽天ひかり」といった通信事業との強化を図っており、楽天モバイルへより注力する姿勢が見えます。楽天モバイルを使うライトユーザーにとってはむしろ改善しています。

今後楽天は2024年から8000億円の社債の償還が控えており正念場を迎えます。

個人的には楽天グループには生き残って欲しいと思っています。そうしないとまた3キャリアが好き放題始めそうですし、自国のネットワークを生かした通販事業も今となっては貴重です。

頑張れ楽天。

SBI証券。積立額の削減 [13日]

これまで月額の積立金額が 10万を少し超えていたのですが、少しだけ減らしました。

クレカ積立については「日本株」「新興国株」「リート」の買付に集約。「債券」「ゴールド」関係は現金買付に一本化しました。

年末にはレバナスの積立を終える予定なので、そうなると特定口座での月額の積立金額は7万円になります。これでも多いように思うので、今後の状況次第では債券やゴールドもクレカ積立に納めるよう調整するかもしれません。

新NISAに向け積立額の調整 [13日]

来年からはNISA中心に投資をしていく事になるので、ここらで一端積立額の整理をしようかと思っています。

極端な話、NISAに全振りでもかまわないかなと。

JQセゾンゴールドの集約する使い方 [11日]

さっきエポスとJQセゾン両方のカードを使った使い方を考えてみましたが、JQセゾンに集約させた方法も考えてみます。

- JQセゾンゴールド [年合計 1,200,000円]

- 投信積立(セゾンバランス) 40,000円

- 投信積立(セゾン達人)10,000円

- auPAY 50,000円

IDARE は排除しました。投信積立額も2枚使うケースよりも 16,000円減らしています。

エポス解約で行くのであれば、こっちが候補になります。

エポスゴールドカード&JQセゾンゴールドカードの使い方 [11日]

「エポスゴールド」「JQセゾンゴールド」

この2枚は利用金額によってボーナスポイントが付与されたり、投信積立でポイント付与されたりと使い方次第でお得に使えるカードです。

しかし投信積立において改定が入り、投資信託を売却した分にはポイントが付かない調整が入りました。

色々考え、下記のように積立をかんがえてみました。

- エポスゴールドカード [年合計 504,000円]

- 投信積立(セゾン達人) 2,000円

- auPAY 40,000円

- JQセゾンゴールド [年合計 1,080,000円]

- 投資信託(セゾンバランス) 42,000円

- 投資信託(セゾン達人)22,000円

- auPAY 10,000円

- IDARE 10,000円

これにより、最悪解約を考えていたエポスカードは維持。50万のボーナスを加えれば 1%近い還元を受けられます。

JQセゾンカードはチャージをうまく併用し 100万のボーナスを受け取れれば 1.5%の還元となります。ただ、100万円のボーナスに関しては途中売却した投信が含まれるのかどうか現時点では情報が無いんですよね。

でも、これフル活用しても 20,000ポイント。やる意味あるのか?と言われれば微妙なところかもしれません。

しかし自分にとって auPAY の毎月5万チャージは必須だし、IDARE はボーナスポイントをゲットするために毎月チャージは必須だし、投信積立も必要…となると、やっぱりポイントゲット出来る方法でチャージするよね。というわけで自分を納得させるわけです。

みずほ証券・楽天証券へ追加出資 [9日]

最近楽天証券関係のニュースを意識して見ているのですが、上場申請を取り下げるというニュースを見かけました。

みずほ証券による本株式取得後の楽天証券に対する楽天証券HDの出資比率は51%となります。本提携後も、楽天証券は引き続き楽天グループおよび楽天証券HDの連結子会社であり、楽天経済圏を基軸とした事業は変わることはなく、引き続きサービス強化を進めてまいります。

https://corp.rakuten.co.jp/news/press/2023/1109_08.html

みずほ視点から見ると、かなり美味しい話なのではないかと思います。

本提携後も楽天証券は楽天グループの連結子会社であるとの事ですが、出資比率が 51%というのは半数以上をみずほが握っている事になります。このままの勢いが続いた場合、みずほ証券が楽天証券を完全に手中に収める可能性もあるのかも。

楽天としては普通に上場して一部の人から影響を受けにくい状況にしたかったのでしょうけど、なかなか難しいですね。

楽天証券はもともと「DLJディレクトSFG証券」ですし、買収を繰り返し移り変わって行くのも自然の事なのかもしれません。

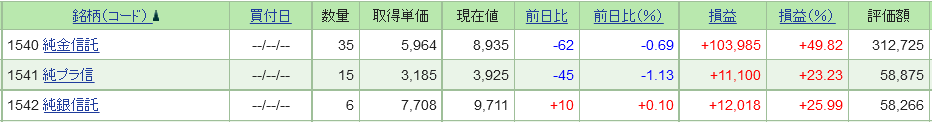

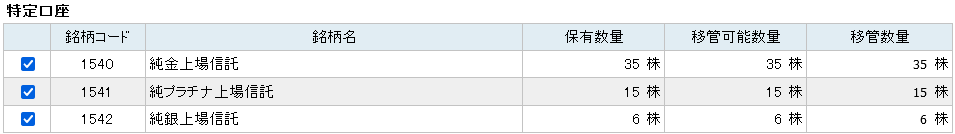

楽天証券→SBI証券への株式移管手続き完了 [9日]

こんな感じでSBI証券で確認出来るようになりました。これまで楽天で保有していたETFがSBIにて表示されているのは不思議な気分ですね。

今後は日本個別株と合わせて保有してバランスの良い運用をしていきたいと思います。

楽天証券・日本株式の出庫手続き進む [8日]

今月4日に日本株式をSBIに出庫手続きをしたのですが、本日8日に楽天の表記から消えていました。

ただ、SBI証券ではまだ確認出来ないのでもう数日かかるのではないかと思います。

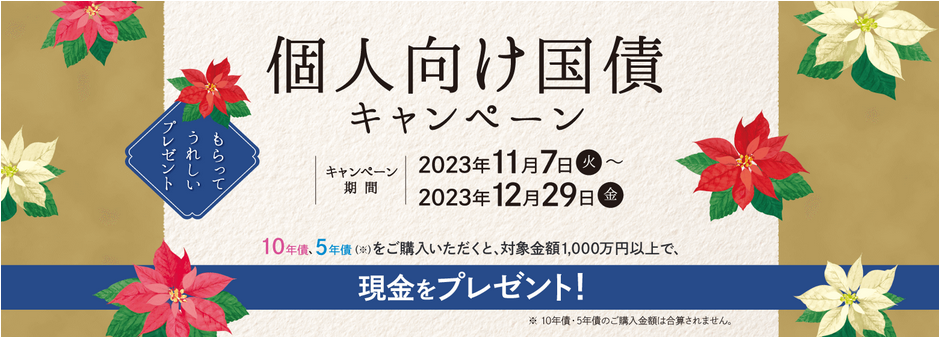

野村證券が富裕層の集まりである事を実感する [7日]

国際の利回りが上昇中なので少し購入しようかと考え始めています。

野村でキャンペーンがあるというバナーを見つけたのですが「対象金額1,000万円以上」との注釈が!

いや、最低金額1,000万円からって一般人お断り感半端ないです。

1,000万円以上であれば0.14%の現金をプレゼントとの事。

しかし、しれっと10億円までボーナス対象というのは規模がでかいです。

野村證券での長期信用取引の戦略について [5日]

現状でポジションを持っているのが

- 2085 MAXIS高配当日本株アクティブ上場投信

- 2513 NEXTFUNDS外国株式MSCI-KOKUSAIヘッジなし

この2つのETF。株のファンドに関してはこの2つのファンドのみで運用をします。

これに加えて債券の

- 2511 NEXTFUNDS外債FTSE世界国債インデックスヘッジなし

を加えて「日本株1:先進国株1:債券1」の割合で保有すれば立派なポートフォリオが完成します。

これに加えてゴールドも含めるか悩んでいたりします。ゴールドのETFなら「1326 SPDRゴールド・シェア」が候補になると思います。

例えば100万円を保証金に2倍レバレッジを組んだ場合

- 「日本株66万:先進国株66万:債券66万」

- 「日本株50万:先進国株50万:債券50万:ゴールド50万」

という違いになって来ます。守り重視ならゴールドを含めたい所ではあります。

ゴールドに関しては否定的な考えを持っている人も多いかと思いますが、株のリスクヘッジとして持つなら債券よりもゴールドの方が期待通りの結果になるケースが多いです。

今後の楽天証券の使い道 [4日]

- 米国株:ARCCの継続保有

- 投資信託:楽天銀行への資金移動の受け皿

ARCC は含み益が出ていますし、今は買付出来ない銘柄という事もあり継続保有。

投資信託はクレカ積立経由で楽天銀行への入金経路として活用します。

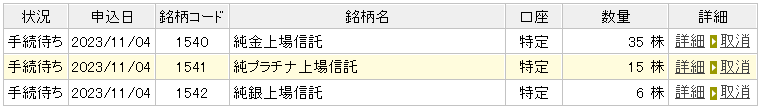

楽天証券からSBI証券への国内株式の移管手続き [4日]

楽天証券で保有しているコモディティ関係のETFをSBIに移管する手続きを取りました。

貸株の設定を元に戻した後、下記3つのファンドを選択。

そんでもって、移管先の情報を入力。

すると下記のように手続き待ちの状態になります。

日本株の移管手続きってweb上で完結する上に楽ちんですね。

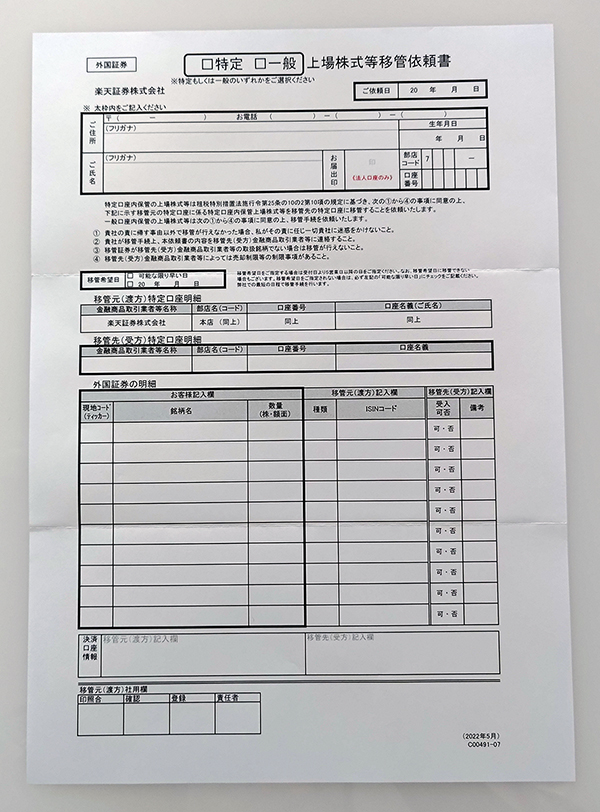

楽天証券からSBI証券への米国株の移管手続き [1日]

楽天証券へ手続きの依頼をしました。

このような書類が送られて来るので、必要な情報を記載して返送。

米国株はSBI証券でまとめて管理する事にしました。個別株はコレクション感覚で楽天で管理しようかとも考えていたのですが、諸々考え長期投資に関してはSBIにまとめます。

ただ、ARCC だけはSBIで取り扱っていないので、そのまま楽天で継続保有とします。