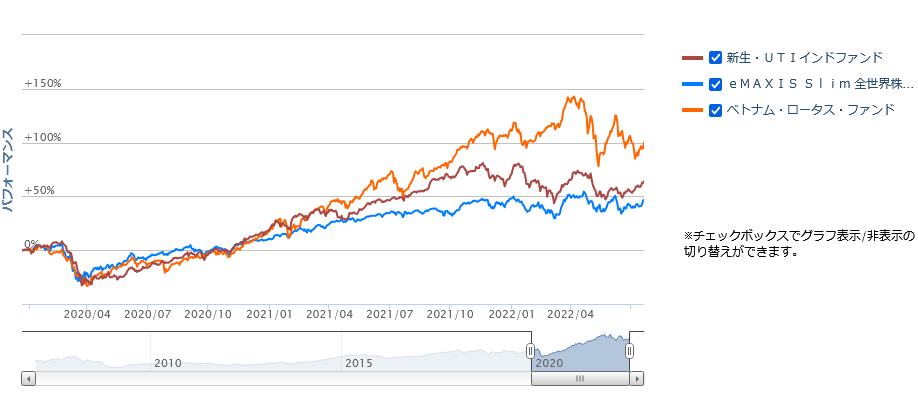

新興国株式「インド」「ベトナム」の積立開始 [24日]

新興国への投資は難しさを感じていましたし、そもそも投資したく無い国が新興国には含まれるので新興国株式インデックスの積立は停止していました。

しかし、中には投資したい国があるのも事実。というわけで色々と考慮した結果「インド」「ベトナム」への投資をする事にしました。

インドは「新生・UTIインドファンド」 ベトナムは「ベトナム・ロータス・ファンド」としました。

UTIインドファンドは ETF とも迷ったのですが、投資信託の方が積立しやすいという事と運用結果もかなり良いので選定。

ロータスは償還日が 2027年予定との事で、無期限の「ベトナム成長株インカムファンド」と迷いました。ここに来て資金が集まって来ている事と運用成績も良いので償還日延長を期待しての選定となります。

両方とも手数料は 2%前後とかなり高額なのですが、サテライトとして薄く加えるにはアリだろうという判断をしました。

tsumiki 証券の口座再開設 [23日]

tsumiki証券は一端クローズしていたのですが、再度開設しました。

正直、tsumiki証券にラインナップされている投資信託に魅力的な物はありません。

しかし、エポスゴールドカードとうまく組み合わせれば有効に使えなくもありません。

自分が考えている案は「税金の支払い+投信クレカ積立」で 100万円の決済を行う事です。これで計算上は毎年 9,600マイル貯める事が出来ます。

税金の支払いが 40万円として、これを MIXI M 経由(エポスポイント3倍)で支払うと 6,000ポイント。

投信積立を毎月 50,000円するとなると年間 60万円。

100万円使えば 10,000ポイントのボーナスを受けられるので合計 16,000ポイント。ANA マイルに変換すると 9,600マイルになるという計算になります。

クレカ積立は tsumiki証券の中では一番まともな「セゾン資産形成の達人ファンド」 au自分銀行と紐付けを行い、一定額を銀行口座に戻す事により保有バランスの調整を取ります。

例えば「au自分銀行の現金 50万:auカブコム証券の金融資産 50万(債券中心):tsumiki証券の金融資産 50万(株式)」といったように「1:1:1」のバランスで保有します。

なんか面倒な事考えてるなとも思いますが、こういったくだらない事を考えるのが好きだったりします。

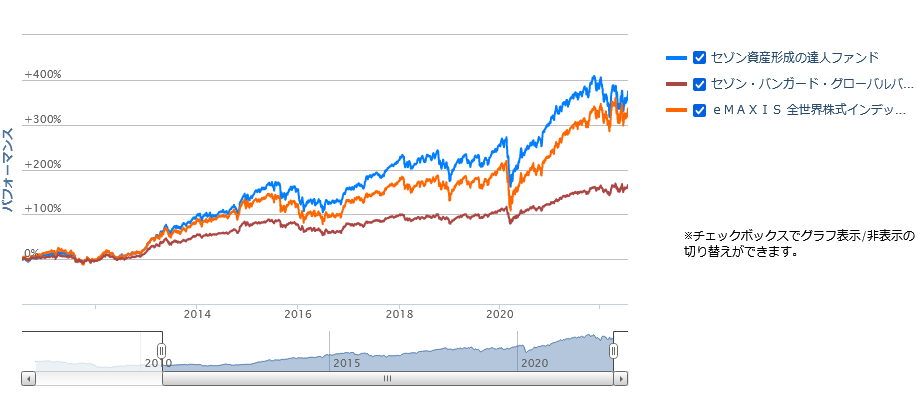

セゾン資産形成の達人ファンド vs 全世界株式インデックス [22日]

少しだけセゾン資産形成の達人ファンドが勝っています。しかし、その差は大きくありません。

セゾン資産形成の達人ファンドはアクティブファンドですが、その中身は全世界の株式への投資を行う方針なので、似た値動きになるのは必然かと思います。

5年前、セゾンのファンドを積立ていた時はセゾンが良いと思って投資をしていましたが、今見返してみるとアクティブファンドを名乗るインデックスファンドに見えてきます。

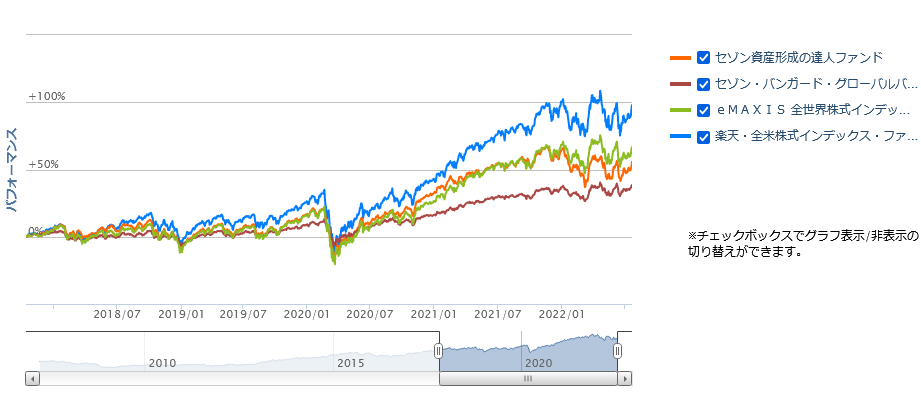

では全米株式との比較は?

直近5年ほどのデータしか取れませんでしたが、全米株式の圧勝です。

ここの所のアメリカのハイテク株のおかげという事もあるかと思いますが、やはりアメリカは安定していますね。

新興国に投資したくない理由は中国とロシア [22日]

自分は株の投資方針については全世界寄りです。

しかし、中国とロシアには投資したくない、という個人的な感情があります。

なので、新興国への新規投資は取りやめていました。特定口座で保有している投資信託については売却しています。

しかし、以前からインドへの投資には魅力を感じており、投資信託でインドにピンポイントで投資をするのもアリかもなと思い始めています。

色々と手を出して結局うまくいかなかった、という事を過去に経験しているためあまり前向きに考えてはいなかったのですが、コロナショック後のインドやベトナムは全世界株をアウトパフォームしています。

「先進国全体 or 米国株式」で比較されるように「新興国株式 or インド株式」で比較される日が来る可能性もあるのでしょうか?

VYM を NISA で育てる案 [20日]

老後を見越して今から VYM を少しずつ育てるのもアリだなと考えています。

もちろん全てを VYM にかけるというわけでは無いのですが、金融商品を売るという行為は案外難しいものです。そこで、将来の生活費の一部を配当金で確保するのも良いだろうと思うわけです。

合理的に考えればインデックス投資を無難に行い、老後に高配当投資に移行するという方法の方が良いようにも思います。

しかし、自分はそろそろ 50歳。あまり時間は確保出来ません。スイッチするにもその際に税金がかかってしまうので、VYM 投資を今から開始するのもアリかと思います。

NISA で保有すれば配当金にも税金がかかりません。2024年からの新NISA はレバレッジ商品は買えなくなりますから、そのタイミングで VYM に手を付ける事を検討しています。

youtube の不安を煽る動画について [19日]

地合いが悪い状況だと不安を煽るような情報が見受けられるようになります。

特に youtube ではその傾向が顕著です。理由は単純で再生回数を伸ばすための姑息な考えから来るものでしょう。

投資においては、特に情報にノイズが多いです。

youtube の広告収入第一で情報配信している人は特にその傾向が強いです。ブログはそこまででは無いのですが、プラットフォームの性格の違いによる物なのかもしれません。

個人配信者を装いながら、実は裏に企業が付いている人も居ます。

投資に前のめりになりすぎないためにも、他の人からの情報はほどほどにしたいですね。

アルファベットの株式分割 [18日]

アルファベットが 1株→20株の株式分割になりました。

これで一株 100ドルを少し超える程度の株価となり、小分けに買いやすくなりました。

自分のような少額投資家にとってはメリットの大きい株式分割です。

「実質無料」は「無料では無い」 [17日]

たまに「ポイントまで考慮すれば無料」という意見を聞く事があります。

これは半分正解で、半分間違っているように思います。

前提として、ポイントは現金と同じ価値があります。ですので、貯めたポイントで買い物をするという事は現金で買い物をするという事と同義です。

ここで着眼点を変えて、ポイントはどうやって手に入れたかという事を考えます。

例えばクレジットカードの場合、買い物をすれば付与されます。

還元率 1%のクレジットカードで 100万円買い物をすれば 1万ポイントが付与される事になります。

ここで、クレジットカードの年会費が 1万円だとすると「年会費は実質無料」と言う事が出来る、と言う人が居るという事です。

確かに 100万円を現金で使っても 1万円分のポイントは付与されません。しかしクレジットカードを使えば付与されます。

支払い方法を変えるだけで年会費1万円分のクレジットカードの付帯サービスを受けられるようになるわけで、実質無料と言えなくもありません。

しかし、ポイントは現金と同じ価値のある物です。ポイントを他の物と交換する事も可能です。という事はやはり「年会費をポイントで支払った」と考える方が合理的かと思います。

ゴールドに関しての再考 [17日]

ゴールドといえば、高橋ダンさん檄推しのアセットですが、自分はそこまで深く考えていませんでした。

多少保有してはいるものの、少し摘まんでいるという程度です。

債券への投資は株と同じかそれ以上に難しいなと感じています。

債券は「国際」「社債」といった種類があり、さらにそこから「短期」「中期」「長期」と分けられます。一口に株と債券半々で持てば良いよとアドバイスしても、じゃあ債券は何を持てばいいのか?というのに正解は無いと思います。結果的に TLT が良かったとか先進国債券インデックスが良かったとかはあると思いますが、今後の事は誰にも分かりません。

今の債券の状況を考えると特にそう思います。

しかし、金なら文字通り「金」択一となるため悩む事はありません。

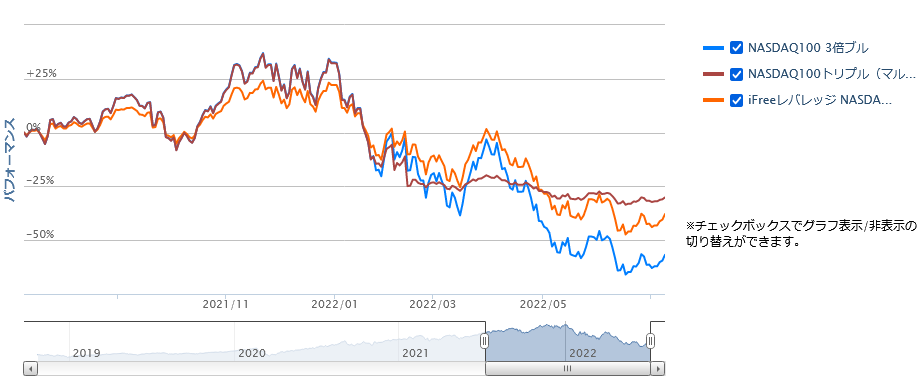

レバナス vs NASDAQ100 3倍ブル vs NASDAQ100トリプル(マルチアイ搭載) [11日]

意外だったのが直近 1年で一番下落を抑えられているのが NASDAQ100トリプル(マルチアイ搭載)でした。

NASDAQ100トリプル(マルチアイ搭載)は局面によってはボラティリティを下げた運用をするので今回のような結果になったのだと思います。

あくまでも結果論ではありますが、今年のような相場ではプラスに働く事もあるという事ですね。レバナスよりも下落が抑えられているというのも注目です。

ファンドレターによると、先物の組み入れ比率を 60%と大きく引き下げているとの事なので、これが大きく利いているのだと思います。

日本円の価値が 2割減ったという事実 [10日]

直近の円安に伴い、日本円の価値が 2割以上下落している事になります。

やはりドルをメインに通貨は複数保有する方が良いというのを実感しています。

また S&P500 などの米国株は日本円換算にするとそれほど下がっていないのは円安の影響によるものです。

投資をするなら為替は無視出来ませんね。

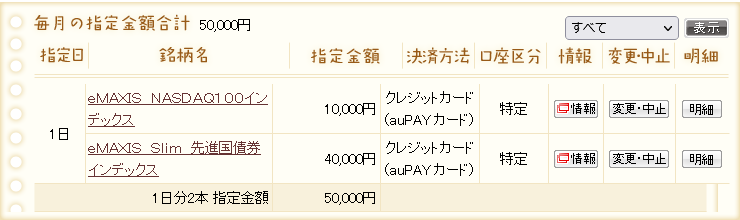

auカブコム証券・投信積立の設定額変更 [7日]

eMAXIS Slim 先進国債券を 4万円に増量。eMAXIS NASDAQ100インデックスを 1万円に減額しました。

auでは直近の生活費の支払いの管理が目的でもあるので、もしかしたら NASDAQ100 の積立は無くして債券オンリーにするかもしれません。

NASDAQ100 は SBI やマネックスで持ってますしね。

TECL NISA枠で 40株分注文[3日]

40株分を現在価格と同額の28.24ドルで指値注文。

現在の荒れ相場で買いを入れるのは悩ましいですが、月1で購入していこうと考えているので月頭に注文を入れました。

これで NISA枠の半分ほど使いました。

5年後を見据えてのバイアンドホールド。TECLを選定したのは去年の事ですが、ここまで相場が荒れるとは予想していませんでした。しかし、下がっている事をプラスと捉えていこうと思います。