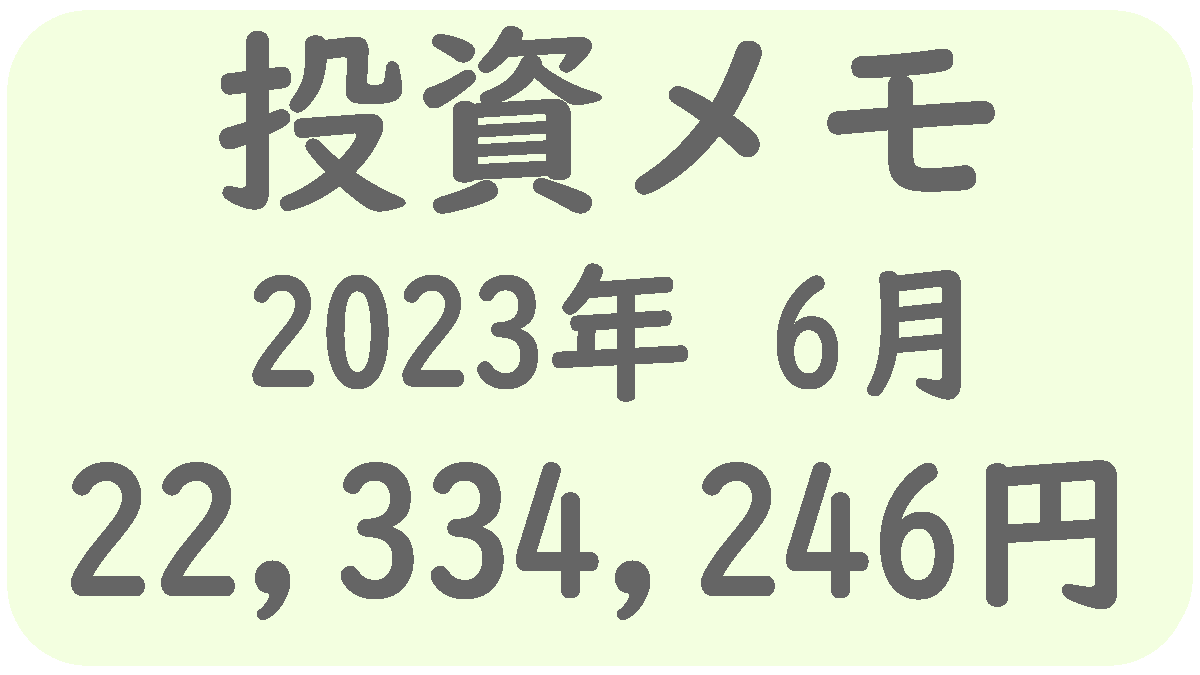

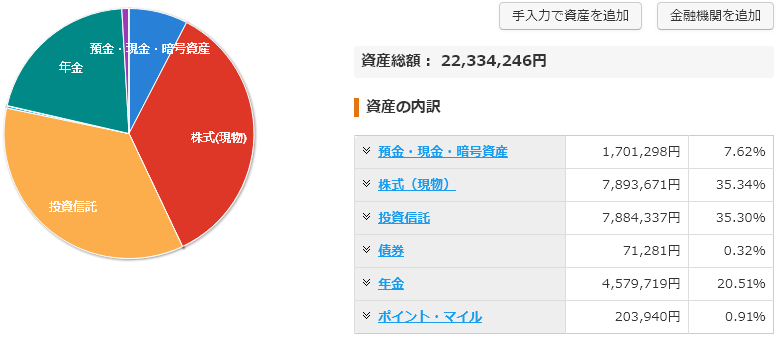

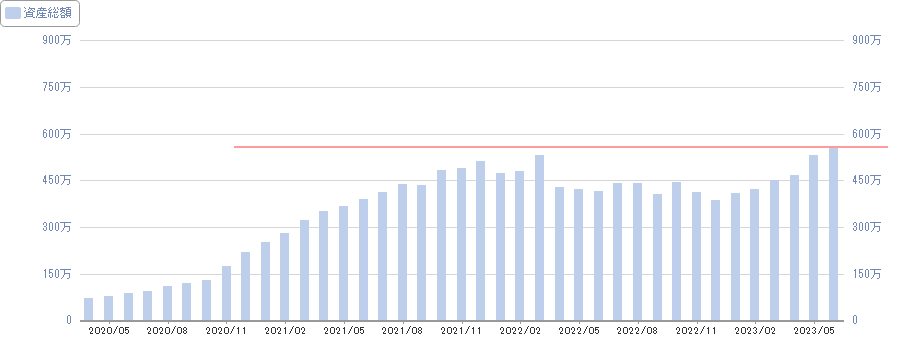

2023年6月末資産状況

合計資産 22,334,246円

先月と比較して資産は増えているものの、預金はかなり減ってしまっています。

これからの予定収入を考えると預金は増やせるかと思いますが、年末までは投資に回す資金の調整が必要かもしれませんね。

野村・新規設定ファンド [28日]

- はじめてのNISA・日本株式インデックス(日経225):0.143%

- はじめてのNISA・日本株式インデックス(TOPIX):0.143%

- はじめてのNISA・米国株式インデックス(S&P500):0.09372%

- はじめてのNISA・全世界株式インデックス(オール・カントリー):0.05775%

- はじめてのNISA・新興国株式インデックス:0.1859%

これらの新規設定ファンドは元々野村をメイン口座にしている人向けの商品なのかもしれません。最近各社信託報酬の値下げが行われていますが、それらとほぼ横並びです。

オールカントリーの信託報酬が異常に低いのですが、これってもしかして「Tracers オールカントリー」とカラクリが同じだったりするのでしょうか?

信託報酬の意味合いについてしっかりルール作りをした方が良いように思います。

確定拠出年金・無事引落されていた件 [27日]

クレカ引落口座に今月分のお金を移していたところ「コクミンネンキンキキンレンゴウカイ(カ」からの引落を確認。

お? 引落されてるじゃん! という事で先日ウッカリやらかした確定拠出年金の積み立てミスがフォローされていました。どうやら1日に何回か引落をかけてくれるみたいです。

先日も書きましたが、毎月資金移動しなくても良いように、現金の保有割合を少し増やそうと思います。

確定拠出年金の引き落とし残高不足で未済 [26日]

やっちまったぜー…というのが正直なところ。

27日のクレジットカード引落までに入金しておけば良いと思っていたら 26日に確定拠出年金の引き落としが控えていた事を失念していました。

やはり銀行口座にはある程度ゆとりのある資金を常に入れておく必要がありますね。しかし、余裕があるとついつい投資に回してしまう自分の悪いところです。

最近上昇局面になってきていますし、一端落ち着いて現金の保有割合を高める事を考えようと思います。

楽天証券・国内株でリートや債券ETF の購入検討 [23日]

今後楽天にて円建ての ETF やリートを買付していくことを検討する事にしました。

配当金をメインとしたインカムの恩恵にとても興味があるというのが理由です。

SBI では投資信託を買付していて必要に応じて解約していく予定ですが、これだと下手したら生涯使う事無く一生を終える事になる可能性もあるな…と。

いずれ投資資金に回せるほどの稼ぎは無くなるかと思いますが、それでも多少なりとも収入は維持出来ると思います。それに年金が加わるとどのタイミングで投資信託の取り崩しいなるか検討がつきません。

そのため、楽天では配当金を見据えたインカムに力を入れ、入ってきたお金は私生活にどんどん使う。SBI では再投資重視でどどんどん積み上げる。

こんな感じに出来ないかなぁと。

現時点の妄想です。

大和コネクト・投資信託 16銘柄追加 [22日]

来月から積立予定の大和コネクトですが、ここに来てようやく銘柄追加されました。以前からニュースで情報は出ていましたがようやくという感じです。

- インデックス型

- ニッセイ日経225インデックスファンド

- iFree 外国株式インデックス(為替ヘッジあり)

- <購入換金手数料なし>ニッセイ外国株式インデックスファンド

- <購入換金手数料なし>ニッセイSOX指数インデックスファンド(米国半導体株)

- iFreeNEXT ATMX+

- iFreeNEXT インド株インデックス

- iFree 新興国株式インデックス

- <購入換金手数料なし>ニッセイインデックスバランスファンド(4資産均等型)

- <購入換金手数料なし>ニッセイインデックスバランスファンド(6資産均等型)

- アクティブ型

- ニッセイ健康応援ファンド

- グローバルハイクオリティ成長株式ファンド(為替ヘッジなし)愛称:未来の世界

- iFreePlus 米国配当王(資産成長型)

- たわらノーロード バランス(標準型)

- たわらノーロード バランス(積極型)

- たわらノーロード バランス(堅実型)

- 投資のソムリエ

…正直期待外れです。

特に意味不明なのは「ニッセイ日経225インデックスファンド」です。ニッセイには信託報酬の安い「ニッセイ 日経平均インデックスファンド」があるにも関わらず、割高なファンドを採用したのか分かりません。…というかそれ以前に既にコネクトに採用されていて信託報酬も安い「iFree日経225インデックス」があるじゃないですか。

新興国株式においても信託報酬が高いファンドが採用されています。iFree がやたらと採用されていますが大人の事情なのでしょうか?

唯一評価したいのは「iFreeNEXT インド株インデックス」を採用した事くらいです。

さて、言いたい放題言いましたが、来月から積立する銘柄として「iFreePlus 米国配当王(資産成長型)」を採用しようと思います。米国高配当の投資信託は最近色々と出て来ていますが保有はしておらず、S&P500 と比較して構成割合がが被らないので選択します。

楽天証券・かぶミニで 1株購入が可能に [21日]

今年の 4月からサービスが開始された「かぶミニ」ですが、個別の日本株は SBI でやる予定だったので当初は気に止めていませんでした。

しかし、先月サービスが開始された米国株の配当金を日本円で受け取れるサービスが開始され考えが少し変わりました。

楽天の特徴として、配当金や分配金により現金を受け取った場合、一定金額を超えた分を自動で楽天銀行にスイープ出来るという機能があります。

今回、米国株の配当金を日本円で受け取れるようになったとの事で、米国株についても全自動で楽天銀行に日本円で入金出来る事になります。

ポイントになるのは全自動である事です。ドル転や資金移動といった手動の操作は一切必要なくなります。

SBI も追随する可能性がありますが、楽天にて日本株を保有する事を検討しようと思います。

リート ETF の情報整理 [20日]

- 東証リート指数

- 1343:野村

- 1345:日興

- 1597:三菱

- 1595:農林

- 1398:三井

- 1476:ブラックロック

- 1488:大和

- 2552:日興

- 2555:シンプレクス

- 2556:One

- 東証リートCore指数

- 2517:三菱

- 2527:農林中金

- 2528:大和

- 物流

- 2565:グローバルX

- オーストラリア

- 1555:日興

- アジア(除く日本)

- 1495:日興

- 米国

- 1659:ブラックロック

- 先進国(除く日本)

- 2515:野村

- 高利回り

- 1660:三菱

- ESG

- 2566:日興

中国への投資は現時点では止めた方が良い [18日]

中国への投資は現状だと避けた方が良いと感じています。

自分が新興国株式のインデックスに投資を渋っている理由はここにあります。中国の抱える共産党リスクは投資を躊躇するには充分すぎるほど大きいです。

自分がそう感じ始めたのは、不動産や民間企業への共産党による支配の状況を知ってからです。

その後もコロナ時の対応。国民に対する共産党による理不尽な仕打ち。そのような国が健全に成長し中国の株を買おうという動きになるとも思えません。

著名な投資家で「これから中国の時代が来る!」という事を発言している人もいます。しかし、すぐ隣の中国の動向を見る限りでは…無理ですね。

では新興国の株式には投資しないのかというとそんな事はなく、国をピックアップして投資していきます。現状ではベトナムに一番期待しており、次いでインドとなります。

ベトナムは仕事でお世話になっている国というのもありますが、市場規模がまだまだ小さく 「emaxis slim」や「たわら」といった新興国株式インデックスに組み込まれていないほどです。

20年後に期待して少しずつ投資しようと思います。

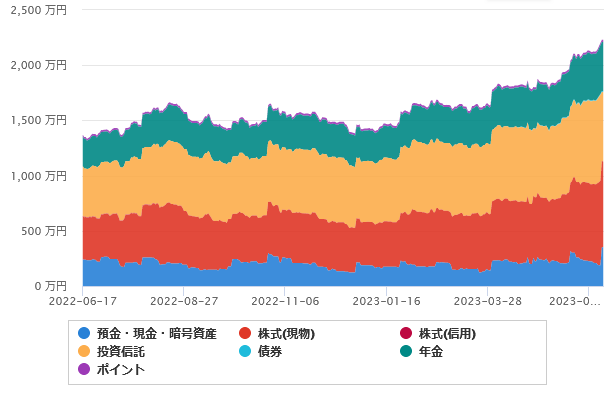

投資している実感を始めて体感しているという話 [17日]

今まで投資をしていて資産が増えていく実感を感じる事はありませんでした。含み益が出ているファンドはいくつかありますが、同時にマイナスも経験しているわけでトータルではそれほど利益が出ていなかったと思います。

コロナショック。その後の大きな反発と2022年から2023年の中盤頃まで荒れ相場。

投資をしていて心穏やかになる事はありませんでしたが、ここに来てようやく「投資をしていて良かった」と実感し始めています。

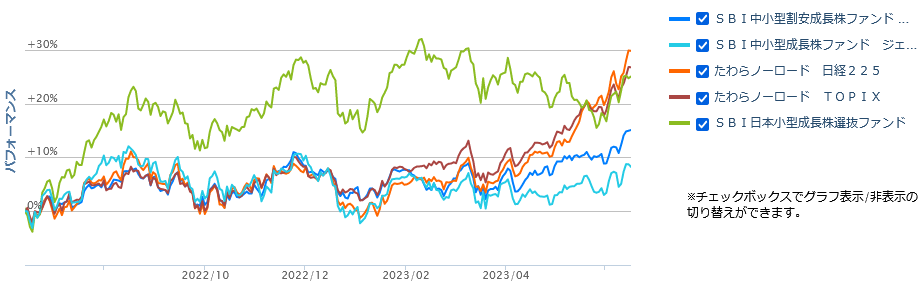

上記は過去1年の資産チャートですが 2023年1月には 1500万円に満たない状況でした。しかしその後半年で 2100万円を超えました。

この資産推移は投資をしていないと体験するのは難しいです。

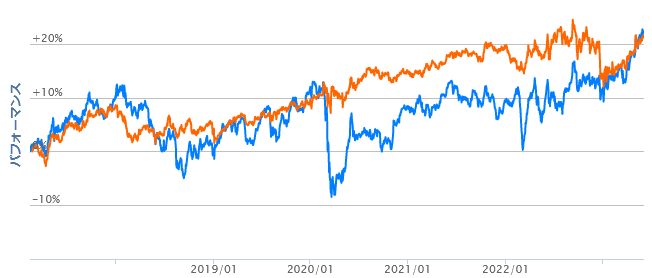

日本株・大型株と中小型株の値動きの差 [16日]

直近1年間の日本株のチャートです。

ここ1ヶ月ほど日経225はバブル以降の最高値を更新し続けていますが、中小型株はそれほど上がっていません。

ニュースによると海外投資家による日本株の影響が大きく出ているとの事。という事は大型株メインで買われているという事なのでしょうか。

素人丸出しの考えではありますが、確かに日本人が米国株を買う場合よく知られていてそれなりに規模の大きな会社の株を買うのではないかと思います。外国人投資家が日本株を買う場合も同じ事なのでしょうか。

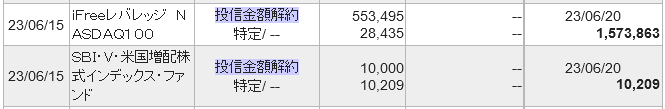

レバナスの乗り換え [16日]

先日から検討していた iFreeレバナスから auAMレバナスに乗り換えをしました。

まずこんな感じで全売却して…(ついでに先日間違って買い付けた SBI・V・米国増配株インデックスも売却)

auAM レバナスを 100万円分買付しました。

全額そのまま乗り換えしなかったのは、債券&ゴールドの割合の調整のためです。

今後も auAMレバナスの買付は継続し、最終的には 200万円くらいの保有で調整する予定です。

エポスプラチナカード:インビテーション? [15日]

メールで案内が届いていました。年間 100万円利用した人に対しての案内のようですね。

年会費 20,000円はプラチナカードとしては格安ですが、今のところ申し込む事は無いかなと思います。

既に保有している JCB THE CLASS と被ってくるサービス内容もありダブって保有する理由は無いからです。

ポイント面では 200万円以上の利用でゴールドカード以上の恩恵を受けられる可能性がでてきます(ポイント3倍ショップ次第) しかし 200万円以上使う事は無いでしょうから、ポイント面でもメリットが無い事になります

ただ、メインカードとして考えるのであれば充分に魅力的なカードですね。

ゲゲゲの鬼太郎カード:年間30万円利用考察 [15日]

ゲゲゲの鬼太郎カードは年間 30万円利用すれば、その年の誕生月の請求額が 5%off になるというサービスが付いています。

この金額をなるべく低コストでクリアする手段を考えていたのですが、今のところ

- FamiPay への月 2万チャージ:年間 20万見込み

- ポイントチャージ :10万円

上記のような感じで考えています。

FamiPay へのチャージは年に10ヶ月が上限になる可能性もあるため 20万円を想定。ポイントチャージについては Amazon が筆頭候補になりますが、その時に都合の良い方法を選択しようと思います。

ちなみに FamiPay へのチャージではポイントは付かないのですが「FamiPay → WAON →楽天キャッシュ→投信積立→現金」という感じで資金移動として割り切りたいと思います。

金融庁は7月にクレディセゾンへの立ち入り調査を実施 [14日]

最近クレディセゾンがおかしいです。主に2つ。

- スルガ銀行との資本業務提携

- セゾン投信の中野会長を解任

両方ともかなり大きな問題です。

特にスルガ銀行の問題は世間に広く知られているため「マジかよ?」と感じている人も多いのではないでしょうか。金融庁の立ち入り調査のニュースからもそれが覗えます。

不正融資問題はまだまだ問題解決していません。そんな状況の中で資本提携するとなると、クレディセゾンはその問題を一緒に抱え込む事になります。スルガ銀行不正融資被害弁護団も今回の事を遺憾であると記者会見の場で発言しています。

スルガ銀行と資本提携するにしても、今このタイミングでは無いだろうというのは素人目に見ても分かります。

また、セゾン投信の中野会長解任問題もセゾンの投資信託を保有している人から見れば無視出来ない問題です。自分もセゾンの達人ファンドは少額ではありますが保有しています。やはり良い気分ではありませんし、今後の運用方針に注目ですね。

恐らくセゾン側としては販路を拡大したい、しかし中野会長は直販に拘る。ここの亀裂が修復不可能なほど大きくなってしまったという事なのだと思います。ファンドの運営には影響が無い事を祈ります。

セゾンに関しては今後もニュースが出てくるでしょうから注目していきます。

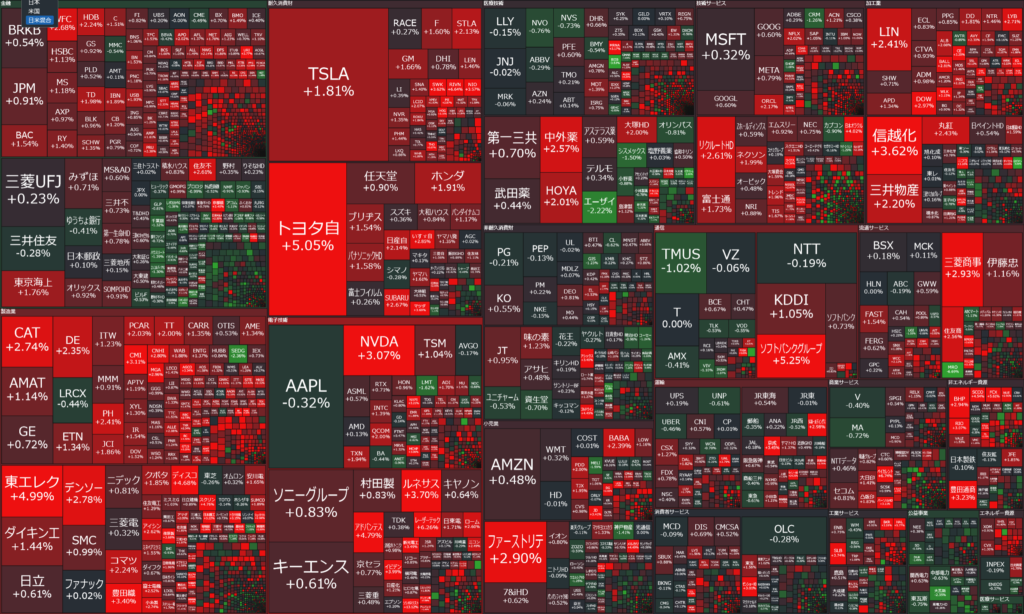

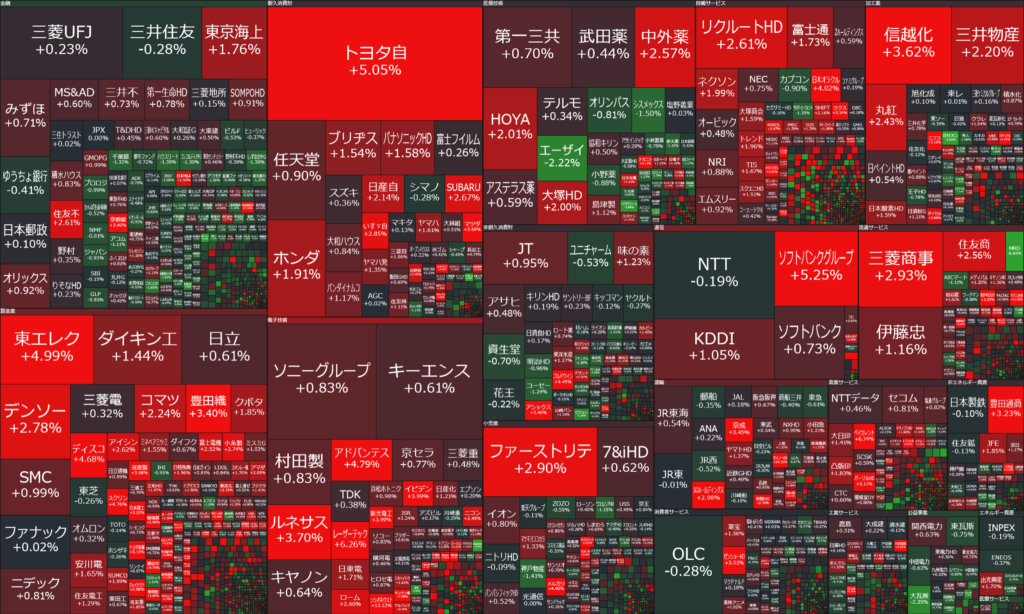

SBI証券・ヒートマップPlus [14日]

SBI 証券にてヒートマップのサービスがある事を今知りました。

このような感じで市場の全体像を見渡す事が出来ます。これ、めちゃくちゃ分かりやすくで良いですね。

また上記のように日本株のみや米国株のみでの表記も可能です。

キーエンスってこんなに大きな規模になっていたんですね。

米国株を見るとやはりマイクロソフトやアップル、グーグルといった起業の大きさが目立ちます。しかし、ここまで来るとそろそろ安定期に入ってくるのかなと考えてしまいますね。大企業というのはその時代時代で移り変わっていきますから。

今後は自身のポートフォリオをヒートマップで表示出来るサービスが展開されると良いですね。

iFreeレバレッジNASDAQ100・全売却 [13日]

iFreeレバレッジNASDAQ100 を全口売却しました。

戻って来たお金は auAMレバレッジNASDAQ100 と債券の投資信託の買付に回します。

JQカードセゾン・取得 [11日]

JQカードセゾンを申し込み、無事発行されました。

利用目的は、auPAY へのチャージと大和コネクト証券での投信積立になります。

auPAY へのチャージでポイントが付くのか情報を見つける事が出来なかったので、ひとまずポイントが付くのか確認をしたいと思います。

大和コネクト証券での投信積立は、まずはお試しという感じです。auカブコム証券と auPAYカードがマイチで使わなくなったので、代わりのサービスとして使ってみます。

使えると判断した場合、ゴールドへの切り替えを目指します。投信積立と auPAY へのチャージだけでゴールドへのインビテーションが来るか分かりませんが、ゆるりと目指します。

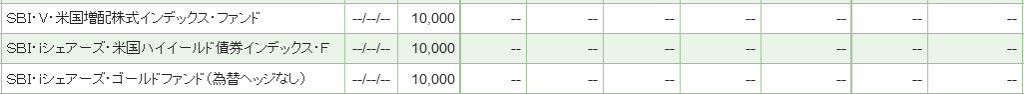

「SBI・V」「SBI・iシェアーズ」 シリーズ・いよいよ明日設定 [7日]

SBI・V シリーズと SBI・iシェアーズの新シリーズがいよいよ明日から運用開始となりますね。

自分も申し込みをしているのですが本日確認出来ました。

米国増配株式はミスで申し込んでしまったのですが、取り消しが出来なかったので一端買付して売却します。

SBI・V・先進国株式(除く米国)にも興味があるのですがひとまずは債券とゴールドの保有割合を増やす方を優先しようかと思います。

iFreeレバレッジNASDAQ100 プラ転に [6日]

長い事含み損を抱えている状態が続いていたレバナスですが、ここに来てプラ転しました。

一時期は -35%以上を超えていたのですが、ここ数ヶ月の上昇により想定よりも早いプラ転です。

積み立てている間ずーっと下落していたレバナスですが、そんなに気にならなかったのは下落耐性が養われて来た事と、時間分散は心強いという事でしょうか。次は安く買えると思うと案外不安にならないものです。

頃合いを見て auAMレバレッジNASDAQ100 と統合します。

実質賃金は 13ヶ月連続マイナス [6日]

厚生労働省が6日に発表した4月の毎月勤労統計調査によりますと、基本給や残業代などを合わせた給与総額に、物価の変動を反映させた実質賃金は、1年前より3.0%減り、13カ月連続のマイナスとなりました。現金給与総額は1年前より1.0%増え、16カ月連続のプラスでしたが、消費者物価指数が4.1%上昇したため、物価上昇に賃金の伸びが追い付かない状況が続いています。2023年の春闘では企業側の賃上げ回答が相次ぎましたが4月の現金給与総額は小幅な上昇にとどまりました。

https://www.youtube.com/watch?v=b3v8v-onBO0

日本は長い事インフレとは無縁だったため、インフレが悪い事だと誤解している人も多いように思います。実際は悪い事ではなく「物価の上昇と共に賃金も上昇していく」というのが理想的です。

しかし、最近の物価の上昇率に対して賃金の上昇が追いついていないというのが現状のようです。

また、日本において今後インフレが進むとなると、預金が多いほどマイナスの影響を強く受ける事になります。

それを避けるためには、現金以外の資産を持つ事。つまり投資が大切だという事が言えると思います。

楽天の投信積立・内容を調整 [5日]

先月から楽天証券での積立を設定したのですが、その内容を調整しました。

「楽天レバナス」を組み込んで「楽天VTI」を除外しました。

元々「USA360」の中身は「楽天VTI」が9割を占めていますし、それならレバナスを組み合わせた方がメリハリが出て良さそうだなと。

NASDAQ100トリプルは 2026年3月に償還されるので、レバナスに引き継ぎたいというのもありますね。

いずれは

- 楽天・米国レバレッジバランス・ファンド(USA360)

- 楽天・全世界株式(除く米国)インデックス・ファンド(楽天・VXUS)

- 楽天レバレッジNASDAQ-100(レバナス)

- フィデリティ・USハイ・イールド・ファンド(資産成長型)

こんな感じで 50万×4ファンド=200万の運用資産を作りたいですね。この金額をクリアすれば年間運用益が平均 10万程度になるので、楽天ふるさと納税の資金を確保出来ます。

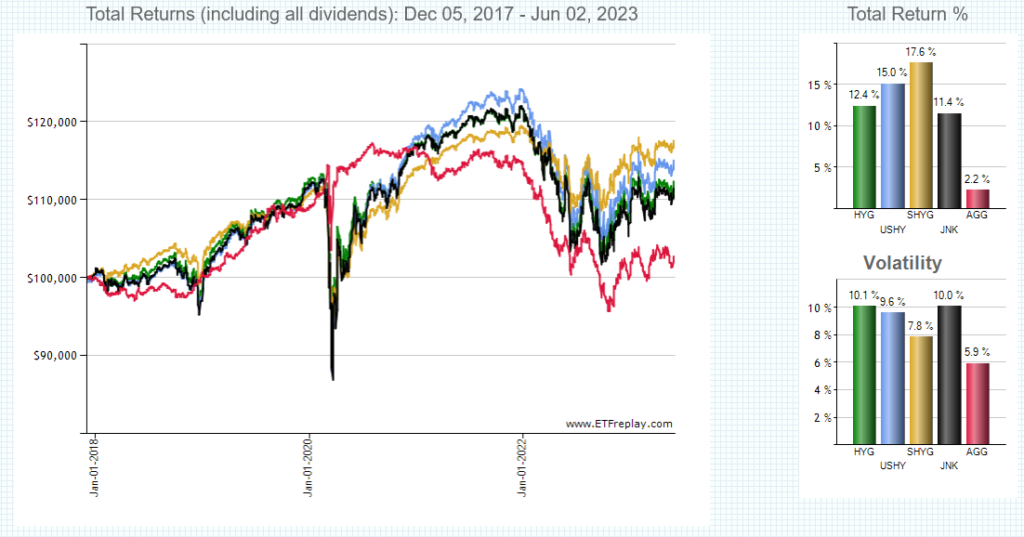

SBI・iシェアーズ・米国ハイイールド債券インデックスファンドの中身は USHY [4日]

USHY は iShares で展開されているハイイールド債券 ETF の1つです。

以前調べた時に名前だけは見た事があったのですが、SBI証券では買えないという事もありあまり気にしませんでした。

しかし今回、投資信託という形で SBI 証券で買付出来るようになりました。こんな事ってあるんですね。

AGG 意外はジャンク債です。最近の金利上昇もありジャンク債の方が総じて成績が良くなっています。

そんな中で USHY はどうなのか? というと HYG には勝っているという感じですね。この5本の中での成績は2位につけています。ザッと調べてみた感じですが USHY の方が格付けが若干低めであり経費率も 0.15% と低く設定されている事が影響しているのかもしれません。

SHYG はさらに格付けが低く、その代わり満期は長くても 5年までという制限があるみたいです。ボラティリティが低めなのも短期債で構成されているからでしょうか。ちなみに経費率は 0.3%。

HYG と JNK は近年大きく運用資産を減らしており今後が少し心配です。

そんな中 SBI にてハイイールド債券の投資信託が作られ、その対象の ETF が USHY となったのは自然の流れなのかもしれません。

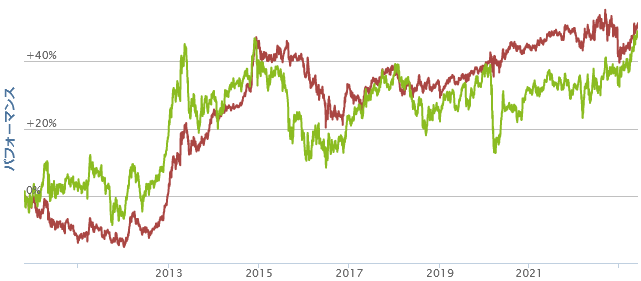

債券&ゴールドの投資信託:買付計画 [3日]

SBI 証券にて「SBI・iシェアーズ”サクっと”シリーズ」の展開が始まります。

設定されるファンドは債券とゴールド。そんな中から

- SBI・iシェアーズ・米国ハイイールド債券インデックスファンド

- SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)

の買付を始める事にしました。

また合わせて

- eMAXIS Slim 先進国債券インデックス

- iFree 新興国債券インデックス

の買付も開始します。

債券ファンドの主軸は「先進国債券」「新興国債券」とし「米国ハイイールド」はサテライト的な立ち位置です。ハイイールドのトータルリターンは長期で見れば勝りますし、ETF だと戻って来てしまう分配金が投資信託だと自動再投資されるのも強みです。

新興国債券に関しては人気が無く信託報酬の安いファンドも少ないです。それでも採用するのは地域分散&通貨分散が目的です。値動き的には先進国債券よりも不安定ではありますが、合わせて持つのは有りだと考えています。

上記は過去6年間のチャートです。新興国債券はコロナショックの時の影響が見て取れますが、株よりはずっとリカバリーが早いです。また、直近のアメリカの金利の急上昇の影響を受けていないのも分かりますね。

別ファンドでの比較になりますが、もっと長い約14年て比較しても似た動きをしているのが分かります。やはりボラティリティは新興国の方が高いですが一時的に下がった時にスポット買いが出来るという事が言えると思います。

これから少しずつ債券とゴールドの保有割合を増やしていきます。

楽天証券・運用資産額が過去最高に [3日]

過去最高なんて大げさに書きましたが、荒れ相場の中一部の資産を SBI 証券に移管したりした事も重なり1年ほど運用資産が減る状況が続いていました。

しかしここ3ヶ月ほどは上昇に転じ、一気に過去最高額を突破しました。

楽天証券は SBIよりも入金額は少ないですが、最終的には 1000万円を目指します。