固定資産税・クレジットカード支払を初利用 [30日]

支払内容:固定資産税・都市計画税 3年定期課税 2期分

当初はいつも通り nanaco を利用した支払を予定していたのですが、三井住友ゴールドカードの年会費永年無料計画もありクレジットカード決済をやってみる事にしました。

2期の期限が本日であったためギリギリではありましたが無事に支払をする事が出来ました(たぶん)

クレジットカード決済では手数料がかかりますが、ポイントが付与されるクレジットカードもあるのでほぼ相殺されると考える事が出来ます。高還元率のカードだとポイントの恩恵を受ける事が出来るかと思います。

| 税額 | 35,000円 |

| 決済手数料 | 292円 |

| 決済手数料にかかる消費税 | 29円 |

| 合計金額 | 35,321円 |

今回の納付内容は上記のような感じでした。

今回初めてクレジットカード決済を行ってみました。

メリットとしては短時間で済ませる事が出来るという事が一番のメリットかと思います。nanaco 支払にしても支払用紙を店舗まで持参して手続きする手間はかかります。

それなら銀行振替が一番手間がかからないと考えられるかもしれませんが、そうなると税金に対しての意識が薄くなり「今年はこれだけ支払った」という感覚が鈍ります。

やはり税金は手動で支払う方がしっくりします。

オートディスク 1株購入 [28日]

オートディスクの株を 1株だけ買付ました。

これで保有株数は 10株になり評価額として日本円で 30万程度になりました。

それはそうと最近アドビの株価が下落中ですね。

こちらも様子をみつつ下げ止まったところで 1株だけ購入を検討しようと思います。

恒大集団・年利10~25% の金融商品を販売 [27日]

恒大集団の記事を読んでいて「年利10~25%の金融商品を販売」という文面に目が止まりました。

- 「見せしめデフォルトも」中国・恒大集団の見通しは (ANN news)

恒大集団は、年利10%〜25%の金融商品も売っていました。恒大集団関係者の同級生から頼まれ、約680万円で購入した男性に話を聞きました。

投資家:「『ノルマを達成しないと、その仕事が続けられなくなる』と彼は言った。(Q.同級生を助けようとした気持ちで買ったのか)そうだ。両親と私が、長年、生活を切り詰めて貯めたお金。今回のことを、まだ家族には話せていない。一人で悩みを抱えている」

「見せしめデフォルトも」中国・恒大集団の見通しは

年利10%以上の商品は投資をしていれば「怪しい」と感じるはずです。

インタビューには「投資家」とありますが記事を読む限りでは情に訴えられ地雷商品を強引に掴まされたというのが正確だと思います。

やはり普段から金融商品に触れておき、地雷商品を掴まされない事が必要だなと思えます。

債券や金投資は難しい [25日]

最近債券やコモディティに関して色々考える事が多いです。

で、実際に債券や金といったコモディティを持ってみて感じている事なのですが、これらの運用というのは株よりも難しいなという事です。

まだ自分は運用資産が少ないのでそう感じるのかもしれませんが、株が不安定になった時に債券を持っていて良かったと感じた事がありません。金に関しても同じ感想です。

10億運用している人であれば債券や金は必要かと思います。しかし自分のレベル帯ではいらないのではないか?

そんな風に考えてしまいます。

ただ、コロナショックの時の事を考えると、債券を保有していた方が安心感はあります。投資をする上で一番大切なのは投資を続ける事。やはり長期に渡り投資を続けるのであれば債券は必要なのではないか? と堂々巡りになっています。

繰り返しになりますが、債券投資は株式投資よりも難しく感じます。

米国長期金利上昇 [24日]

米国の長期国債の金利が上がるという事は長期国債下がるよな…と今更ながら気がつき、2621 や EDV を一部売却しました。

なんか、ここのところバタバタしています。

DMM株・GOOGL の状況 [23日]

3株保有状態で様子見状態です。

あと9株は買付出来る状況ですが、今の株式の状況を考えると一括購入は避けた方が良いと思うので2~3ヶ月かけて分散買付します。

米国のテーパリング。中国の不動産。色々と気になる事は多いです。

楽天米国株の保有リスト [21日]

先日、XLE,DBA,DBC の売却を行い保有株数を減らしました。

今後 EDV の保有割合を増やしていきます。

- アップル、アドビ、オートディスク、マイクロソフト、アルファベット:75%

- 米国超長期国債:25%

くらいで保有出来れば精神的にも安定するのではないかと思います。

WEBL と TMF が異質に見えると思いますが、これは 1:1 での保有をお試し中です。

XLE,DBA,DBC 売却 [20日]

先日話題に出した XLE,DBA,DBC の売却をします。

売却して得たドルは EDV の買付に充てようと思います。

しっかりと債券を持ち、株価の値動きに対応していこうと思います。

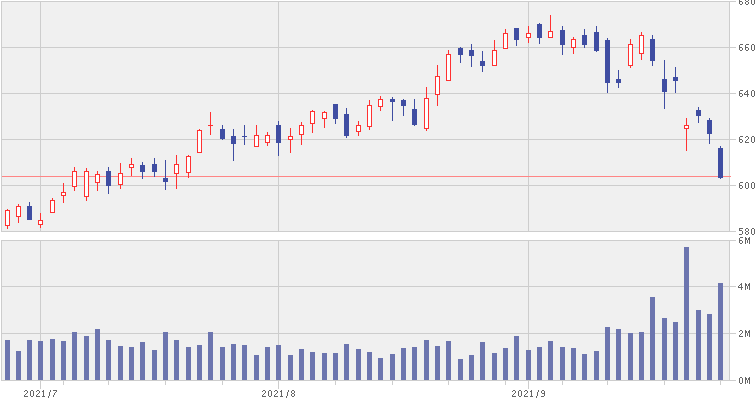

上記は XLE,DBA,DBC,EDV,GLD の 3年チャートです。

コロナショックの時にエネルギーセクター ETF である XLE は株価と一緒に大きく下がっています。DBA,DBC も下落しており、株価の値動きと連動しています。

逆に EDV,GLD といった資産は株価とは逆に動いており、株価下落時のリスクヘッジとして機能している事が分かります。

この事実から、株価に対してのリスクヘッジとして「長期国債」と「金」をしっかりと保有する事を優先しようと思います。

コモディティへの投資の再検討 [19日]

金融商品には様々な商品があり、株はもちろん、債券、リート、金、銀、プラチナ、オイル、天然ガス、穀物…と様々です。

多様性をもって投資をする事は必要な事だと思います。

エネルギーセクターの ETF やコモディティ関係の ETF にも投資をしてきた理由はそこにあります。

しかし、最近考えが変わってきまして、特にオイルや農業商品のコモディティに関してはもっと運用資産が多くなってきてからの方が良いのではないか? と考えるようになってきました。

コモディティに関しては高橋ダンさん激推しの投資対象です。しかしダンさんはもう恐らく何十億という資産をお持ちの方です。そういう人であれば充分に投資対象になりえるのだと思います。

自分のフェーズでは、株と債券のみで良いと思えます。人によっては株のみで考える人もいるでしょう。

XLE,DBA,DBC の新規買付停止

XLE はエネルギーセクターの ETF。DBA は農業商品。DBC はコモディティ全判となります。

XLE はエネルギーを取り扱う会社への投資になるので、コモディティへの投資とは異なるのですがチャートはオイルとの相関性は高いセクターです。

これらを投資対象に含める事は多様性に繋がりますが、まだ資産が少ない時に投資対象に入れる事はあまり合理的では無いと自分は考えます。

運用資産がまだ小さいうちは投資対象から外し、資産が大きくなってきたらまたその時に検討しようと思います。

金・銀・プラチナ

金・銀・プラチナといったコモディティは買付を続けます。

保有してみて分かったのですが、これらの貴金属は以外と価格が跳ね上がる事も多いです。3種の中で程よくリバランスする事により債券並みに安定感をもって運用する事が出来るのではないかと考えたからです。

長期国債とセットで保有する事により、株とのリバランスに使っていきたいと思います。

恒大集団・中国版リーマンショックに? [16日]

ここしばらく中国方面に強い情報発信者が「恒大集団」について取り上げる事が多くなってきました。

恒大集団の社員や身内に対してまで金融商品(年利9%)を買わせてお金を集めているという情報もありますし、こうなってくるともう末期ですね。

まぁそれ以前に建築会社に対して代金を支払う事が出来なくなっているようですし、経営陣は金融商品を売るだけ売って、あとは逃げる事だけ考えているように思います。

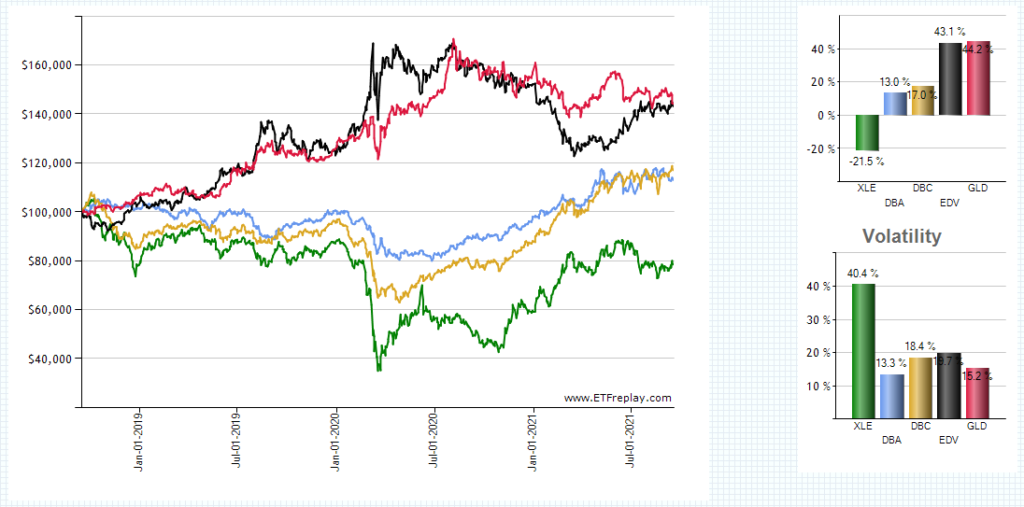

株価もここ1年真っ逆さまです。

中国に投資するという事

中国に投資するという事は言い換えれば「中国共産党に投資するという事」に等しいと考えています。

中国のような非常に不安定な国に投資をするのは、全世界投資の視点でみても少し不安になります。

今後も新興国ファンドにも投資を続ける予定です。しかし、新興国ファンドに投資をするという事は多くを中国に投資する事だという事を認識しておく必要があります。

先進国ファンドに投資をするという事はアメリカに多くを投資する。新興国ファンドの場合は中国という事ですね。

綾瀬はるかさんの母親が投資詐欺に巻き込まれた件 [16日]

YAHOO! ニュースでこのような記事を見かけました。

騒動の舞台となったのは、綾瀬の母が代表取締役を務め、綾瀬と兄が取締役を務める綾瀬の個人事務所だ。

「はるかちゃん(実際は綾瀬の本名)のお母さんは事務所の代表を務めていますが、会社の経営に詳しいわけではありません。だからお金に関する相談は、綾瀬家が代々お世話になっている地元の税理士さん(以下、A氏)にお願いしていました。そのA氏がお母さんに『この低金利時代に、現金を銀行に置いておくのはもったいない。運用してみたらどうですか』とすすめたそうです」(綾瀬家の知人)

綾瀬の母は、信頼しているA氏の言葉を信じて今年の初めくらいに、個人事務所のお金を、1億円近く投資したという。芸能界は不安定ということもあり、娘の将来のために何かしてあげたいという気持ちもあったようだ。

実際に運用するのは、B氏を中心とする30代の3人組の投資グループ。配当は月利2~4%。現在メガバンクの定期預金の金利が年0.002%なのを考えれば、いかに高金利かがわかる。

高齢者で、投資額は数百万円の人もいれば、億単位の人もいる。綾瀬の母は、月3%の利回りがつく契約だったという。

しかし、今年5月、それまで毎月支払われていた配当が止まった。出資者には「B氏の口座がマネーロンダリングの疑惑をかけられ、凍結されたことで、お金が出せなくなった」との説明があったという。

YAHOO! ニュース

一番キモになる部分のみ引用しましたが、ようは綾瀬はるかさんの母親が、芸能界の不安定さや娘のはるかさんの今後の事を思い、誘われるがままに運用の話に乗ってしまったという事らしいです。

まず一番おかしいのは「月3%の利回り」というところですよね。運用の事を少しでも理解しているのであれば絶対にありえないという事が分かります。年利にすれば 30%以上。バフェットの平均リターンを超えてますよ。

そもそも「投資」に関しては年利何%といったように具体的な数値を言ってはいけないという決まりがあったハズ。

そもそも「マネーロンダリングの疑惑をかけられ口座を凍結されてしまったのでお金が引き出せなくなった」とかお前らどんだけヤバい疑惑かけられてんだよと(まぁ嘘なんでしょうけど)

これは詐欺界隈ではよく言われているポンジ・スキームというものです。

例えば 100万円投資したつもりが実は全く運用されておらず、実際にはその預けた 100万円から配当金として一部が返却されているだけというものです。詐欺の実行者は頃合いをみて残りのお金を持ち逃げします。

税理士だからといって詐欺をしないとは限りません。

こういう事件が少しでも少なくなるように、やはり義務教育にはお金の教育も組み込むべきだと思います。投資をするのであれば自分がきちんと理解出来るものにしなければいけません。

APPLE 新製品発表から感じた事 [15日]

一言で言えば「イノベーションを全く感じなかった」です。数年前の APPLE とは随分とイメージが変わりました。

APPLE はトータルコーディネイトが優れており、それらの総合力で勝負している企業と言えます。

システムの根っこを押さえてしまい、あとはその根っこの部分を牛耳る事により有利にビジネスを展開しています。

斬新なハードウエアを根っことして使い、その上にビジネスにおいて有利なシステムを構築。それによって成り立っています。

最近は、その根っこの部分の発展が少なくなりました。今後新たな商品を新開発しない限りは現状維持が続くように思います。

独占禁止法違反の件も今後解決していく必要があります。

株価の伸びの勢いも落ち着いてくるかもしれません。

多くの業界に言える事ですが、発展期があり成熟期に移り変わっていきます。

自分が老人と言われる年齢に達した時、APPLE は通信系のインフラ企業と認識されている時代になっているかもしれませんね。

DMM株にて GOOGL を1株購入 [15日]

DMM株にて1年限定で保有する株をずっと考えていたのですが、google(GOOGL) でいこうと思います。

他にも NASDAQ100 や S&P500 といった指数に一括投資か Microsoft や apple といったハイテク株をいくつか組み合わせる事も考えました。

しかし、今の現状を考えた結果 google への全額投資を選択しました。

1年後に google の株価が下がっているのであれば、おそらくコロナショックといった緊急事態がおこった時でしょう。また、そういう状況になってしまったのであれば、NASDAQ100 や S&P500 であっても同じ結果になると想像出来るからです。

約定直後は評価損が過大になる

補足になりますが、DMM株にて米国株を買い付けるとその直後は評価損が過大になります。

買い付けた直後、-5% と表示されたので「あれ?指し値間違ったかな?」と焦りましたが、どうやら参考レートと一定の上乗せ額(5%)を用いて計算しているようで、日本時間の午前 7時に正確な金額で確定するようです。

これは DMM株の買付時にドル転するシステムによる物でしょうか。

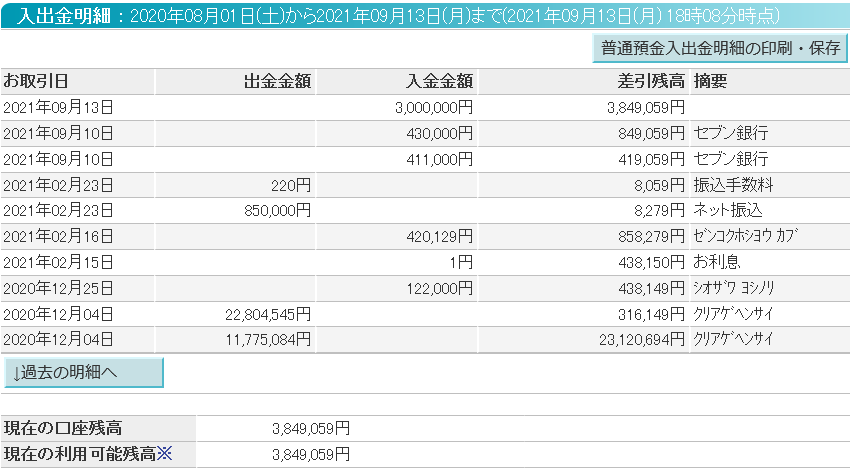

三井住友信託銀行・1回の振込上限額を 1,000万円に上げてもらう [15日]

ネットサービスを利用して DMM株の口座に資金を移動しようとしたのですが、1回の振込上限金額が 100万円でした。数回に分けるにしても1日の上限も 100万円のため、このままだと数日にわけて 100万円ずつ振込をしなければいけません。

うーん、、、案外面倒だな、、と思い調べてみると上限を引き上げられるらしいではないですか。というわけで、早速電話をして上限 1,000万円にして頂きました。

反映までに1日かかりましたが、一度にまとまった金額を動かせるのはやはり快適ですね。

PayPay証券・口座開設 [14日]

PayPay証券の口座開設をしました。申し込み理由はDMM株と同じで小規模企業共済の貸付金の資産運用目的です。

DMM株と同時に申し込んだのですが、申し込みをした時は「とりあえず開設してしまえ!細かい事は後から考えよう」と勢いで申し込んでしまいました。

今は DMM株を利用予定です。

paypay証券は手数料の関係で少額投資向けなので、まとまった金額を投資するのは不向きです。しかし、Amazon や Google といった1株あたりの価格が高い株を購入するにはとても便利な証券会社ですし、今後活用する時が来るかも知れません。

銀行の窓口、久しぶりに使う [13日]

先日商工中金から借り入れた現金を銀行口座に入金しました。

入金先は三井住友信託銀行。しばらく使っていなかったのですが、久しぶりの出番です。

最初は ATM を利用してこまめに入金しようと思ったのですが、1回の取引&1日の取引制限がありめんどくさかったので、窓口から直接入金しました。

このお金は、先日開設した DMM株の口座に入金予定です。

100万単位のお金を動かすのってなんか緊張します。

コアサテライト戦略 [13日]

- コア:レバレッジなし

- サテライト:レバレッジあり

個人的な考えですが、こんなイメージです。

王道インデックスはコアの中心。一部のアクティブファンドや債券・コモディティもコアに入ります。

レバレッジはなぜサテライトに入るかというと、ボラティリティが高いのでこれだけで資産運用するのは無謀だろうと考えられるからです。例えばレバレッジ商品のみで 1億達成出来たとしても暴落が来て 3000万円になってしまったら精神的に死ねます。

個別株はどちらにもなり得ます。安心して長期で保有出来ると思える銘柄はコアになりますし、一時的な値上がりを狙うよな銘柄はサテライトになるのではないかと思います。

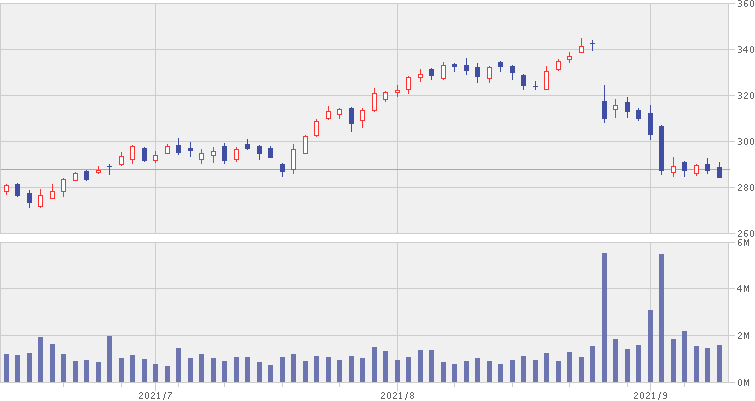

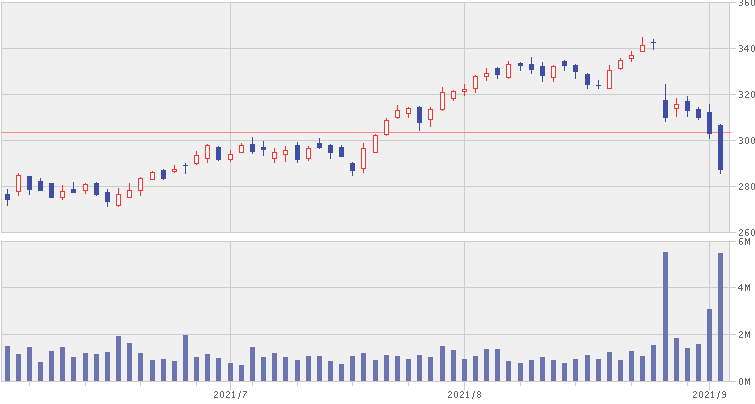

オートディスク・様子見 [12日]

オートディスクですが、下げ止まった感はあります。

業績は特に問題無いので、今後も少しずつ買い増し予定です。いつ買い増すかはもう少し様子を見ようかと思います。

月末にまとまったお金が入るので、その一部を買付に充てるかもしれません。

オートディスクについては結果的に今年に入ってからレンジ相場で動いています。しばらく横横した後に高値更新してその後スルスルと上昇するという事はよくあります。

小規模企業共済の貸付制度を初利用 [11日]

先日、小規模企業共済の貸付制度を利用しました。

実は前々から考えていた事なのですが、この貸付制度を利用してそのお金を投資に回すという方法です。

小規模企業共済の貸付金利は年1.5%です。貸付時に金利が差し引かれた形になるので、例えば 100万円の借りたら 98.5万が手元に来る事になります。そして、1年後に投資で100万円以上に増やす事が出来れば完全勝利です。

ちなみに、貸付限度額は小規模企業共済に掛けた金額の7~9割となります。

実はコロナ暴落時にこの方法を思いついたものの、結局実行に移す事が出来ませんでした。いや、だって怖かったんですよ。しかも堅苦しい制度の貸付制度という事で面倒くさそうで。

コロナショックの時のチャンスは逃してしまいましたが「貸付金利 1.5%」と「投資期待値」を天秤にかけた時、この方法を使うのは合理的だと考えました。

というわけで、貸付制度の窓口になっている商工中金で 380万円ほど借りてきました。

銀行口座に預けてある300万円を数値を見てもドキドキしませんが、300万円の札束を見るとドキドキするのは何でなんでしょうね?

SBI が新生銀行をTOB [10日]

かなり大きなニュースになっていますね。

新生銀行の株価はストップ高。SBIの株価も上がっています。

ただ気になるのは、新生銀行側が「事前協議は無い」という事で敵対的な買収に発展する可能性もある? という内容のニュース記事もみられます。

今後に注目です。

DMM株・信用取引口座開設 [10日]

DMM株、信用取引口座も無事開設出来ました。

申込時に同時に申し込む事が出来たので希望しておいたのですが DMM株にて全く取引実績が無いのに開設出来ました。

資産運用の実績を自己申告する必要があったのですが、その内容から判断しているのだと思います。

DMM株の口座開設をしたのは、米国株式を信用取引の代用有価証券に出来るためです。他の証券会社だと米国株を代用有価証券に出来ません。

DMM株では米国株を長期で保有し、必要に応じて信用取引を取り入れる予定です。

補足になりますが「DMM株」は「DMM.com証券」のサービスの1つという位置づけです。「DMM株」と書くと「DMM発行の株式」って感じがします。自分だけですかね?

DMM株・口座開設 [9日]

ふいに思い立ち、DMM株の口座開設をしました。

今日の昼に口座開設の手続きを行い必要書類をメール添付にて送ったところ、16時には既に口座開設完了の連絡がきました。…はやい…はやすぎる。

今や必要書類を郵送して云々…というのは時代遅れなのかもしれませんね。

平行して PayPay証券も口座開設の申込み中です。こちらはいつ開設出来るかな?

日本株急上昇 [7日]

ここ数日、日本株が急上昇していますね。日経平均の今日の終値は 30,000円 に迫る勢いです。

この調子で年末に向けて最高値を更新してほしいところ。日本株が停滞気味なのは世界から見て無関心だからだと思います。世界中が日本株に興味を持つような政治になると良いと思うのすが…。

次の総理大臣が誰になるか、まずはそこに注目したいです。

一時期、日本株に投資するなら全額米国で良いんじゃね? と思った時期もありました。しかし株式市場全体で見れば日本のウエイトは大きい方だし日本への投資は良い選択だと思います。ここ5年は日本株は順調に右肩上がりです。

バブル期の 38,915円を未だに超えられていないじゃないか、と思われる人も居るかと思いますが、今後どうなるかが重要です。あまり過去に捕らわれすぎない事も必要だと思います。

日経225・3銘柄を入れ替え [6日]

組入銘柄

- キーエンス

- 村田製作所

- 任天堂

除外銘柄

- 日清紡ホールディングス

- 東洋製缶グループホールディングス

- スカパーJSATホールディングス

任天堂今まで日経銘柄ではなかったのか…というのが第一の感想でした。

それはさておき、組入銘柄は流石にどれも知っている銘柄となりますね。

中小型株で運用している投資信託 [5日]

先日4日からの続き。

中小型株で運用している投資信託は無いのか? という事でかなり前の事ですがアレコレ調べた事があります。

で、結果としては案外多くある事に気がつきました。

必然的にアクティブファンドという事になるのですが、現在の風潮として「アクティブファンドは悪! インデックスファンドこそが至高」というものがあります。そんな事もあり、そもそもアクティブファンドの事はそれまであまり調べていませんでした。

確かに信託報酬は高いです。しかし、その手数料を考慮したとしても中小型株で運用する投資信託を選択する事は悪くないと思います。というか、運用成績は手数料をいれても中小型株のファンドの方が良好です。

個人的なお勧めファンドは

- SBI 中小型成長株ファンドジェイネクスト(年2回決算型)

- SBI 中小型割安成長株ファンドジェイリバイブ(年2回決算型)

- SBI 日本小型成長株選抜ファンド

となります。

日本小型成長株選抜ファンドに関してはジェイクールの年2回決済型になります。ジェイクールのみなぜかファンドの名前が違います。

自分は自動積立の関係で年2回決済型の方を買い付けています。これらのファンドの選定理由は「中小型株ファンド」である事であって、アクティブファンドである事は結果論でしかありません。

他にもファンドはあるのですが、償還日が設定されているものばかりで選択肢にはなりませんでした。

日本株ファンドについては、上記した3つのファンドを同じ割合で積立を続けようと思います。まだ積立をはじめてから半年程度なので利益はほぼ無い状態ですが、今後に期待しています。

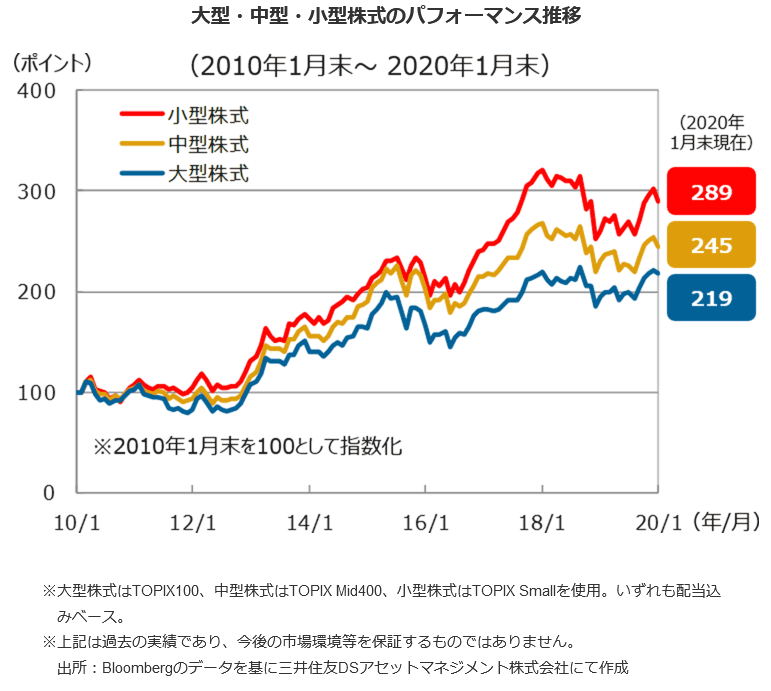

日経平均ではなく中小型株への集中投資の方が良い理由 [4日]

日本株に投資する場合、中小型株への投資に集中するのが良いです。

上記のグラフは PayPay銀行のサイトからの引用になります。

見ての通り、大型株よりも中型株&小型株の方が良い結果が出ています。

大型株がさらに成長するよりも、まだまだ規模の小さい会社の方が成長の余地が多く残されているという事だと思います。

実際、個別株に投資する場合にはまだ規模の小さい成長株を選定すると思います。逆に配当目的であれば大型株が候補になってくるのではないでしょうか。

アメリカの GAFAM はむしろ中小企業を牽引しています。日本もバブル期はそうだったのかもしれません。

しかし、現在の日本株を売買するのではれば、中小型株で勝負するのが勝率を上げる要素の一つなのではないかと思います。

過去には「上場インデックス TOPIX Small 日本小型株 (1318)」「上場インデック TOPIX Mid400 日本中型株 (1317)」といった ETF があったようですが、今では上場廃止になっています。

今、ファンドを通じて中小型株に投資をするのであれば、投資信託でいくつか商品があるので、そこから選定するのもアリかもしれません。

オートディスク・下落中 [3日]

ここ数日オートディスクの株が下落中。

様子をみつつ、落ちきったら押し目買いしたいところです。

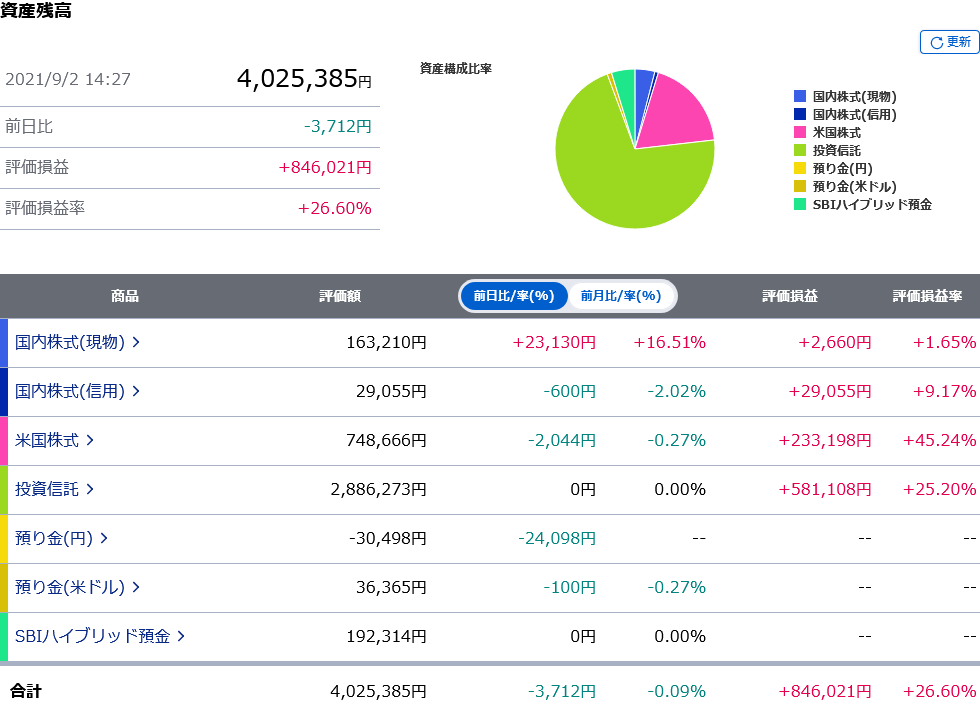

SBI証券・My資産 [2日]

今、SBI証券のチェックをしていたのですが…いつのまにか「My資産」というページが出来ていました。

調べてみたところ、PCサイトは 2021年8月30日から利用が可能だったみたいですね。

SBI 証券は毎日はチェックしていないので気がつくのが遅くなりましたが、これはとても良いですね。

SBI 証券と楽天証券を比較した場合、楽天証券の方がグラフ表記による資産割合や資産推移が一目瞭然で優位性がありました。今回の SBI のアップデートにより、少し楽天に追いつけたのではないかと思います。

しかし、SBI 証券はユーザーインターフェイスが煩雑で全体のサイト構成が分かりにくいので、今後大規模な改善が必要だと思います。

実際、楽天の口座開設の勢いが凄まじく、現時点で SBI 証券の口座数にほぼ追いつきました。こういう点からも SBI の使いにくさを物語っています。

貸株金利 13円 [2日]

楽天証券における貸株金利が入金されました。13円。

29万円分の「金・銀・プラチナ ETF」を持っているのでその分になります。